Les néobanques deviennent de plus en plus populaires depuis quelques années. Que ce soit N26, Revolut ou d’autres banques mobiles, tous ont bouleversé le marché bancaire en proposant des offres simplifiées, accessibles et transparentes au public. Aujourd’hui, plusieurs formules se distinguent en France.

Si N26 et Revolut ont une véritable place sur le marché, BoursoBank n’est pas en reste. En tant que banque en ligne numéro 1 en France, elle a rapidement réagi en misant sur des offres qui s’avèrent très convaincantes au fil des années. Afin de vous aider à y voir plus clair, nous avons mis en place un comparatif des meilleures néobanques en 2024.

![]() Banque la moins chère

Banque la moins chère

![]() Apple Pay, Google Pay

Apple Pay, Google Pay

![]() Carte premium gratuite

Carte premium gratuite

![]() Prime liée au versement

Prime liée au versement

150 €

OFFERTS

Conditions : - Si le versement compris entre 1€ et 49€ : Prime de 30€ - Si le versement est compris entre 50 et 299€ : Prime de 50€ - Si le versement est au-delà de 300€: Prime de 80€ + 70€ pour toute souscription au service mobilité bancaire EasyMove

Frais annuels : 0 € • Dépôt initial : 0 €

Dépôt de chèques : ✔ • Dépôt d'espèces : ✘

Coût mensuel : 0 €

Retraits zone euro : Gratuits • Paiements zone euro : Gratuits

Retraits en devises : 1,69% • Paiements en devises : Gratuits

![]() N26 Metal : CB en métal

N26 Metal : CB en métal

![]() Assurances voyage et transport

Assurances voyage et transport

![]() Retraits et paiements illimités

Retraits et paiements illimités

![]() Services exclusifs sur l'application

Services exclusifs sur l'application

Conditions : Aucune

Frais annuels : 202 € • Dépôt initial : 0 €

Dépôt de chèques : ✘ • Dépôt d'espèces : ✘

Coût mensuel : 0 €

Retraits zone euro : 8 gratuits (puis 2€) • Paiements zone euro : Gratuits

Retraits en devises : 0,00% • Paiements en devises : Gratuits

![]() Revolut Standard : Compte Standard gratuit ouvert en quelques minutes

Revolut Standard : Compte Standard gratuit ouvert en quelques minutes

![]() Pas de frais à l'étranger (sous conditions), investissements & cashback sur grandes marques

Pas de frais à l'étranger (sous conditions), investissements & cashback sur grandes marques

![]() Service client disponible 24h/24, 7j/7

Service client disponible 24h/24, 7j/7

Conditions : Aucune

Frais annuels : 0 € • Dépôt initial : 0 €

Dépôt de chèques : ✘ • Dépôt d'espèces : ✘

Coût mensuel : 0 €

Retraits zone euro : Gratuit jusqu'à 200€ par mois • Paiements zone euro : Gratuits

Retraits en devises : Gratuit jusqu'à 200€ par mois • Paiements en devises : Gratuits

![]() Ouvrir un compte en 5 minutes

Ouvrir un compte en 5 minutes

![]() RIB français

RIB français

![]() Carte Mastercard Standard

Carte Mastercard Standard

![]() Dépôt espèces chez 7 200 buralistes

Dépôt espèces chez 7 200 buralistes

Conditions : Aucune

Frais annuels : 20 € • Dépôt initial : 0 €

Dépôt de chèques : ✘ • Dépôt d'espèces : ✔

Coût mensuel : 0 €

Retraits zone euro : 0,5€ chez un buraliste, 1€ au DAB • Paiements zone euro : Gratuits

Retraits en devises : 2€ par transaction • Paiements en devises : 1€ par transaction

Notre comparatif des meilleures néobanques

Dans notre comparatif des meilleures néobanques, nous allons évoquer en détail les offres de N26, Revolut et Nickel (ex Nickel). Nous allons également nous pencher sur les différentes formules de BoursoBank bien qu’il s’agisse d’une banque en ligne, car elle a de nombreuses qualités qui font sa renommée.

D’une part, les néobanques N26 et Revolut sont en concurrence directe depuis plusieurs années, elles proposent des formules relativement similaires, mais avec des particularités qu’il faut prendre en compte lors de votre choix. De son côté, Nickel est une solution française qui se présente comme un compte simplifié que vous pouvez ouvrir en ligne ou auprès d’un buraliste partenaire.

Outre le fait d’évoquer les offres de N26, Revolut, Nickel ou encore BoursoBank, nous allons vous orienter vers la meilleure néobanque selon vos besoins tout en expliquant la différence avec une banque traditionnelle.

Les meilleures néobanques en 2024

- BoursoBank

- N26

- Revolut

- Nickel

1) BoursoBank

BoursoBank est une banque en ligne. Si ce n’est pas exactement une néobanque, elle a toutes les caractéristiques nécessaires pour rivaliser avec N26, Revolut et Nickel. D’une part, ses offres se veulent abordables et transparentes. De l’autre côté, elle mise aussi sur une suite complète de produits bancaires dans laquelle on retrouve des solutions d’épargne, des crédits ou encore une assurance vie.

À ce jour, BoursoBank se présente comme la meilleure banque en ligne de France, elle a été élue “banque la moins chère” pour la 16e année de suite en 2024. Cette filiale de Société Générale revendiquait plus de 5 millions de clients fin 2023, elle espère désormais passer le cap des 8 millions de clients à l’horizon 2026.

Si BoursoBank rivalise avec les néobanques, c’est parce que la plupart de ses offres sont gratuites et avantageuses à l’étranger. Que vous soyez toujours en France ou régulièrement en voyage, vous êtes assuré de trouver la formule qu’il vous faut dans sa gamme.

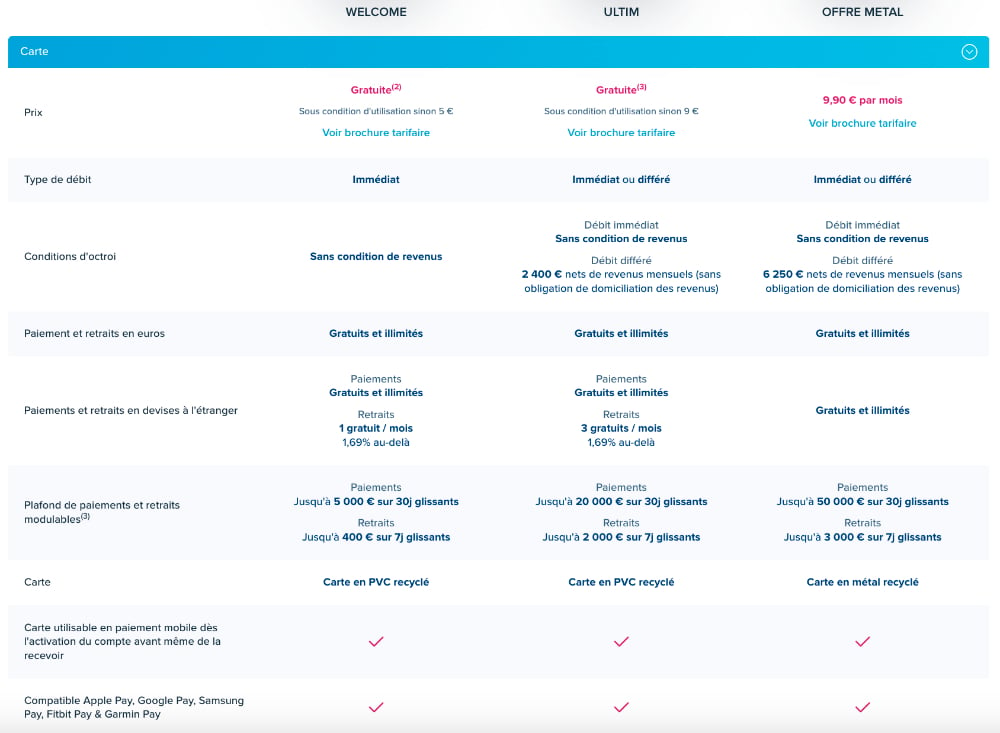

Pour se mettre au niveau des néobanques N26 et Revolut, BoursoBank a revu toutes ses offres afin de se concentrer sur trois formules très simples à comprendre : Welcome, Ultim et Metal. L’offre Ultim est la plus populaire de la banque en ligne, elle est entièrement gratuite, mais également très complète.

Il faut savoir que toutes les offres de BoursoBank vous donnent accès à des fonctionnalités comme le paiement sur internet, le paiement sans contact et le paiement mobile. D’ailleurs, la banque en ligne est celle qui supporte le plus de solutions en France à ce jour, si bien qu’elle prend en charge Apple Pay, Google Pay, Samsung Pay, Paylib, Garmin Pay et Fitbit Pay. C’est aussi ce qui contribue à ce qu’elle est une place dans notre comparatif des meilleures néobanques.

De la même façon, chaque formule de BoursoBank se gère depuis votre espace personnel sur le site ou l’application mobile. La banque en ligne a fait une refonte de cette dernière il y a quelques années pour offrir une meilleure expérience utilisateur et de nombreuses fonctionnalités comme l’agrégateur de comptes, le tout en rivalisant avec les néobanques.

En conséquence, l’application mobile de BoursoBank donne accès à toutes les fonctionnalités nécessaires pour gérer votre compte et votre carte directement en ligne, 24h/24 et 7j/7. Voici le détail.

- Consultation du solde de votre compte

- Catégorisation automatique des dépenses

- Visualisation des factures

- Agrégation de comptes bancaires

- Notifications d’alerte par SMS et email

- Modification des plafonds de paiement et retrait

- Modification du code PIN

- Virements en France instantanés (Instant Payment Boursorama)

- Chèque en ligne

- Coffre-fort virtuel

- Service de mobilité bancaire EasyMove (pour changer de banque)

- Service d’opposition en cas de perte ou de vol de la carte (temporaire ou définitive)

- Paiement sans contact

- Paiement mobile

L’offre Ultim

L’offre Ultim de BoursoBank est la formule de milieu de gamme de la banque en ligne. Elle est parfaite pour les personnes qui vivent en France comme pour ceux qui voyagent régulièrement à l’étranger. C’est bien ce point qui la rend largement capable de rivaliser face aux néobanques.

De plus, la carte Ultim de BoursoBank est gratuite et sans condition de revenus. Le seul critère reste de l’utiliser au moins une fois par mois sous peine de devoir s’acquitter de frais à hauteur de 9 euros.

Dans le détail, l’offre Ultim mise en avant par BoursoBank comprend un compte courant et une carte bancaire du niveau d’une Visa Premier, le tout gratuitement, on le rappelle. Autrement, vous avez le choix entre une carte de débit immédiat ou débit différé, celle-ci fonctionne nécessairement avec le réseau Visa.

Si vous souhaitez prendre la carte Ultim de BoursoBank avec le débit immédiat, sachez que votre compte est prélevé directement suite aux paiements et aux retraits. Il faut simplement justifier de 300 euros d’encours sur le compte courant pour choisir cette offre. Avec le débit différé, les paiements sont aussi prélevés de suite tandis que les paiements sont prélevés en une seule fois la fin de chaque fois. Pour l’obtenir, il faut avoir 1 500 euros de flux créditeur ou 3 000 euros d’encours.

Dans le détail, la carte Ultim de BoursoBank vous assure de profiter des virements, des paiements et des retraits illimités en euros, mais aussi des paiements et des virements illimités à l’étranger en devises. Elle inclut également trois retraits en devise gratuits par mois à l’étranger, les suivants étant facturés d’une commission de 1,69 % du montant retiré. Au final, c’est clairement du niveau des meilleures néobanques, le tout sans que vous n’ayez un euro à dépenser chaque fois pour en profiter.

Voici les plafonds de la carte Ultim de BoursoBank.

- Paiement : jusqu’à 20 000 euros (sur 30 jours)

- Retrait : jusqu’à 2 000 euros (sur 7 jours)

Avec la carte Ultim de BoursoBank, vous avez la possibilité de mettre en place un découvert autorisé. Dès l’ouverture de votre compte, vous pouvez activer cette option qui permet d’avoir un compte débiteur de 100 euros sans condition ni délai. Sinon, le montant peut aller jusqu’à 2 500 euros de découvert autorisé sous réserve de validation de la banque en ligne.

La carte Ultim s’accompagne d’assurances et de garanties dignes d’une Visa Premier, ce qui représente jusqu’à 2 001 600 euros.

L’offre Metal

L’offre Metal est la plus premium de BoursoBank, c’est la seule de la gamme à être payante. Elle se positionne entre une Visa Premier et une Visa Infinite en termes de caractéristiques. Son tarif est de 9,90 euros par mois, ce qui reste très compétitif face aux banques traditionnelles ou aux néobanques.

Cette carte Metal n’est pas sans rappeler l’esthétique des cartes très premium, car BoursoBank mise sur des finitions en métal pour un coloris gris ou rose que vous pouvez choisir lors de la commande.

La carte Metal s’accompagne de conditions d’octroi. Pour ce faire, vous devez détenir 500 euros d’encours sur le compte pour le débit immédiat ou 2 500 euros de flux créditeurs ou de 5 000 euros d’encours sur le compte pour le débit différé.

Plus concrètement, la carte Metal de BoursoBank est gratuite et illimitée pour les retraits et les paiements en France, mais aussi partout dans le monde sans aucune condition. En somme, vous n’avez pas de limite de retraits en devises à l’étranger, c’est clairement l’un des points forts qui lui permet de se hisser au rang des néobanques les plus avantageuses.

Voici les plafonds de la carte Metal de BoursoBank.

- Paiement : jusqu’à 50 000 euros (sur 30 jours)

- Retrait : jusqu’à 3 000 euros (sur 7 jours)

Une fois de plus, vous pouvez activer l’option automatique pour le découvert autorisé à hauteur de 100 euros dès l’ouverture de votre compte courant. D’autre part, ce montant peut aller jusqu’à 10 000 euros de découvert, sous réserve d’acceptation de la banque en ligne, une fois de plus.

Avec la carte Metal de BoursoBank, vous bénéficiez aussi des garanties et des assurances d’une Visa Premier jusqu’à 2 001 600 euros. En plus, vous avez droit à l’option Smart Delay, un service qui vous donne accès à plus de 100 aéroports dans le monde en cas de retard de vol.

L’offre Metal est l’une des meilleures formules du marché, que ce soit chez les banques en ligne ou les néobanques. Même ces dernières ont du mal à rivaliser en termes d’avantages à l’étranger et de tarifs.

Ouvrir un compte chez BoursoBank

Ouvrir un compte chez BoursoBank reste très simple. C’est simplement un peu plus long qu’avec une néobanque, car cette filiale de Société Générale reste une banque en ligne qui prend le temps de vérifier et d’approuver votre dossier.

Si le temps d’attente pour la validation est de quelques jours chez BoursoBank, il ne vous faut pas plus d’une dizaine de minutes pour faire la démarche en ligne, voici les étapes.

- Remplir le formulaire en ligne sur le site officiel de BoursoBank

- Fournir les pièces justificatives numérisées (photographie ou scan)

- Signer le contrat électroniquement

- Attendre la validation de l’ouverture du compte par la banque en ligne

- Procéder au versement initial obligatoire pour valider l’ouverture du compte

Voici le détail des documents qu’il faut fournir pour ouvrir un compte chez BoursoBank.

- Une pièce d’identité officielle en cours de validité (carte d’identité ou passeport)

- Un justificatif de domicile ou un document fiscal de moins de 12 mois

- Un relevé d’identité bancaire (RIB) d’un établissement domicilié en France

- Une signature manuscrite sur feuille blanche

2) N26

N26 a toute sa place dans notre comparatif des meilleures néobanques. Fondée en 2013 en Allemagne, cet acteur a réussi à s’imposer sur le marché européen en misant sur une offre simplifiée et efficace. Si elle comptait beaucoup sur le voyage pour séduire de nouveaux clients, elle a revu sa gamme après la crise sanitaire mondiale afin de s’adresser à un public plus large.

Pour rappel, une néobanque est une banque simplifiée, c’est le cas de N26. En ce sens, l’établissement propose un compte courant accompagné d’une carte bancaire (quatre formules sont disponibles), celle-ci fait l’impasse sur les autres produits comme les Livrets d’épargne ou l’assurance vie. À noter qu’elle propose quand même un crédit à la consommation.

Avec près d’une dizaine d’années d’expérience, la néobanque N26 rassemblait plus de 8 millions de clients dans plus de 24 marchés en Europe fin 2023. Pour cela, elle s’appuie sur des formules qui se destinent aux personnes situées en France comme à l’étranger et qui veulent gérer leur finance depuis leur smartphone.

N26 compte beaucoup sur son application mobile, toutes ses offres gravitent autour de son service pour vous permettre de gérer votre budget et de mettre en place des fonctionnalités allant dans ce sens.

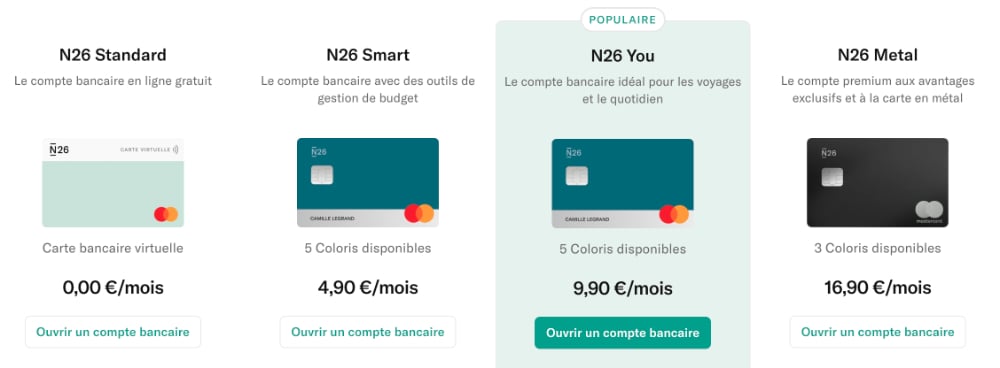

Pour rester au niveau et continuer son expansion, la néobanque mise actuellement sur quatre offres : N26 Standard, N26 Smart, N26 You et N26 Metal. La première est une formule gratuite d’entrée de gamme tandis que la dernière est la plus haut de gamme. Il n’y a pas de conditions d’utilisation minimum pour ces offres.

Avant de commencer, il préciser que les quatre cartes de N26 sont des cartes bancaires Mastercard de paiement à autorisation systématique et à débit immédiat. En somme, le solde de votre compte est interrogé à chaque transaction, cette dernière est validée si le compte est créditeur seulement, là où il y a quelques exceptions comme le péage ou le parking. D’autre part, on rappelle que le débit immédiat signifie que tous les paiements et les retraits sont prélevés dans la foulée sur votre compte.

Plus concrètement, aucune des cartes bancaires de néobanques ne s’accompagne d’un découvert autorisé, que ce soit chez N26 ou ailleurs. Dans tous les cas, vous gérez votre compte courant et votre budget directement depuis l’application mobile, voici quelques fonctionnalités phares disponibles avec toutes les offres.

- Consultation du solde de votre compte

- Catégorisation automatique des dépenses avec l’outil Gestion

- Notifications instantanées à chaque transaction

- Modification des plafonds de paiement et retrait

- Création de sous-comptes Espaces

- Création de sous-comptes Partagés

- Mise en place de règles automatiques pour économiser

- Partage des dépenses entre amis

- Service d’opposition en cas de perte ou de vol de la carte (temporaire ou définitive)

- Paiement sans contact

- Paiement mobile (Apple Pay et Google Pay)

Dans le détail, les sous-comptes Espaces sont une fonctionnalité propre à N26, elle n’est pas proposée par BoursoBank. Ce service permet de créer des sous-comptes qui peuvent vous aider à organiser votre budget et à prévoir des projets en mettant de l’argent de côté.

Chez la néobanque, vous ne pouvez pas avoir de sous-comptes Espaces avec l’offre N26 Standard, là où il est possible d’en créer dix avec les offres payantes (N26 Smart, N26 You et N26 Metal). Ceux-ci peuvent être personnalisés, modifiés et supprimés à tout instant.

De leur côté, les sous-comptes Partagés sont accessibles à plusieurs détenteurs d’un compte N26, ils sont destinés à mettre de l’argent de côté sous la forme d’une cagnotte en vue d’un projet commun.

Autrement, les règles automatiques de N26 vous permettent de mettre en place des ordres de virements vers vos sous-comptes Espaces en choisissant la fréquence et le montant des transactions internes.

Enfin, le compte N26 Standard est sans engagement de durée tandis que tous les autres comptes premium s’accompagnent d’une période d’engagement de 12 mois au minimum. Toutes les offres sont sans condition de revenus et vos fonds sont garantis jusqu’à 100 000 euros par le Fonds allemand de Protection des dépôts.

Pour les plafonds des cartes N26, ils sont toujours les mêmes, quelle que soit la formule que vous prenez. Voici le détail.

Les plafonds par jour de la carte N26

- Paiement : jusqu’à 5 000 euros

- Retrait : jusqu’à 2 500 euros

Les plafonds par mois de la carte N26

- Paiement : jusqu’à 20 000 euros

- Retrait : jusqu’à 10 000 euros

Les plafonds par jour des virements

- Virement sortant : jusqu’à 50 000 euros

- Virement entrant : illimité

N26 Standard, une offre gratuite

La première offre de la néobanque est N26 Standard, il s’agit d’une formule entièrement gratuite sans frais d’ouverture ni de tenue de compte. À noter que des droits de garde peuvent être prélevés si le solde du compte est de 50 000 euros ou plus.

N26 Standard comprend une carte virtuelle, mais vous pouvez également commander une carte Mastercard physique pour la somme de 10 euros. Dans tous les cas, la carte virtuelle inclut le paiement sur internet et le paiement mobile avec Apple Pay et Google Pay.

Avec l’offre N26 Standard, vous profitez des paiements sans frais et illimités en euros, mais aussi dans toutes les devises à l’étranger. Si vous commandez la carte physique (pour 10 euros), vous bénéficiez également de trois retraits gratuits par mois en euros, cela n’inclut pas les retraits en devise.

De plus, N26 Standard vous permet de bénéficier de l’aperçu mensuel de vos dépenses et de vos revenus, toutes les transactions sont automatiquement catégorisées afin que vous puissiez y voir plus clair. D’autre part, vous n’avez pas droit aux autres fonctionnalités comme les sous-comptes Espaces, les sous-comptes Partagés ou encore de l’arrondi à l’arrondi supérieur pour faire des économies.

Plus généralement, l’offre N26 Standard de la néobanque n’inclut pas d’assurances en France ou à l’étranger, contrairement aux autres formules premium.

N26 Smart, une offre efficace

N26 Smart est une offre payante chez la néobanque, son prix est de 4,90 euros par mois. Elle est la moins chère de la gamme, là où inclut une carte bancaire physique (vous avez le choix plusieurs cinq couleurs). Vous pouvez également prendre une seconde carte en option si vous le souhaitez.

L’offre N26 Smart de la néobanque comprend les paiements sans frais et illimités en euros et en devises à l’étranger. Sinon, vous avez le droit à 5 retraits gratuits par mois en euros, cette offre ne comprend pas non plus les retraits en devise à l’étranger.

Avec l’offre N26 Smart, vous profitez plusieurs fonctionnalités supplémentaires par rapport à la formule gratuite de la néobanque. Cela inclut l’aperçu mensuel de vos dépenses et et de vos revenus, mais aussi des sous-comptes Espaces jusqu’à 10 sous-comptes, des sous-comptes Partagés et de l’arrondi à l’euro supérieur.

L’arrondi à l’euro supérieur vous donne la possibilité de passer toutes vos dépenses à l’arrondi supérieur pour que la différence soit reversée sur un sous-compte. En plus, vous bénéficiez également d’offres et de réductions exclusives auprès de plusieurs partenaires de N26.

L’offre N26 Smart n’inclut pas d’assurance, comme la formule gratuite.

N26 You, une offre populaire

L’offre N26 You de la néobanque est la plus populaire à ce jour, elle est au prix de 9,90 euros par mois, ce qui la met au niveau de prix de l’offre Ultim de BoursoBank. Cette offre un peu plus premium se destine aussi bien au quotidien qu’au voyage, vous pouvez également choisir entre plusieurs coloris pour la carte bancaire. Il est aussi possible de prendre une seconde carte en option.

Dans le détail, l’offre N26 You inclut les paiements sans frais et illimités en euros et en devises à l’étranger, mais aussi les retraits en devise à l’étranger de manière illimité. Pour les retraits en euro, la limite est de 5 retraits par mois.

Cette formule N26 You mise également sur les fonctionnalités propres à la néobanque, soit les sous-comptes Espaces (jusqu’à 10 sous-comptes), les sous-comptes Partagés et l’arrondi à l’euro supérieur en plus des statistiques mensuelles.

L’autre intérêt de l’offre N26 You, ce sont les assurances et les garanties, voici le détail.

Les garanties pour le voyage

- Couverture médicale en urgence : jusqu’à 1 000 000 euros pour vous, votre partenaire et vos enfants pendant vos voyages

- Assurance voyage : jusqu’à 10 000 euros d’indemnisation en cas d’annulation ou de modification d’un séjour

- Couverture pandémie : en cas d’urgence médicale à l’étranger, annulation et interruption de voyage liée au coronavirus.

- Assurance retard de vol : jusqu’à 500 euros d’indemnisation pour les vols retardés de plus de 4 heures

- Assurance bagage (retard ou perte) : jusqu’à 500 euros d’indemnisation pour un retard de plus de 12h, et jusqu’à 2 000 euros en cas de perte

Les garanties pour le quotidien

- Assurance mobilité (véhicule en libre-service) : couverture jusqu’à 20 000 euros en cas de dommages lors d’un trajet en voiture, trottinette ou à vélo

- Assurance sport d’hiver : couverture lors de vos séjours à la montagne en cas d’accident

N26 Metal, une offre haut de gamme

N26 Metal est l’offre la plus premium de la néobanque à l’heure actuelle, elle est au prix de 16,90 euros par mois. Comme les autres, elle inclut un compte courant, mais la carte bancaire est dotée de finitions en métal tandis qu’elle est légèrement plus lourde que les précédentes. Elle se décline dans des coloris en noir, gris ou rose.

Compte tenu de son positionnement premium, l’offre N26 Metal est dotée de tous les paiements gratuits et illimités en euros ou en devise. Tous les retraits en devise à l’étranger sont gratuits tandis que vous avez droit à 8 retraits en euro par mois.

Une fois de plus, on retrouve l’aperçu des statistiques mensuelles, les sous-comptes Espaces (jusqu’à 10 sous-comptes), les sous-comptes Partagés et l’arrondi à l’euro supérieur. De la même façon, l’offre N26 Metal propose aussi des offres premium avec plusieurs partenaires de la néobanque ainsi que des accès privilégiés à des événements et des avantages exclusifs.

Les garanties et les assurances qui sont incluses dans l’offre N26 Metal sont encore plus premium que la formule précédente, voici le détail.

Les garanties pour le voyage

- Couverture médicale en urgence : jusqu’à 1 000 000 euros pour vous, votre partenaire et vos enfants pendant vos voyages

- Assurance voyage : jusqu’à 10 000 euros d’indemnisation en cas d’annulation ou de modification d’un séjour

- Couverture pandémie : en cas d’urgence médicale à l’étranger, annulation et interruption de voyage liée au coronavirus.

- Assurance retard de vol : jusqu’à 500 euros d’indemnisation pour les vols retardés de plus de 4 heures

- Assurance bagage (retard ou perte) : jusqu’à 500 euros d’indemnisation pour un retard de plus de 12h, et jusqu’à 2 000 euros en cas de perte

Les garanties pour le quotidien

- Assurance mobilité (véhicule en libre service) : couverture jusqu’à 20 000 euros en cas de dommages lors d’un trajet en voiture, trottinette ou à vélo

- Assurance sport d’hiver : couverture lors de vos séjours à la montagne en cas d’accident

- Assurance location de voiture : couverture jusqu’à 20 000 euros en cas de dommages lors de la location d’une voiture à l’étranger

- Assurance téléphone (vol ou dommages) : jusqu’à 1 000 € de couverture en cas de dommages ou de vol de votre téléphone

Ouvrir un compte chez N26

Ouvrir un compte N26 est simple et rapide, la néobanque indique que la démarche prend 8 minutes à peine. Comme avec BoursoBank, toute la procédure s’effectue directement en ligne sans aucun document papier à fournir.

Avec N26, votre compte est ouvert dès que votre identité est vérifiée. Voici le détail des conditions d’éligibilité, sachant que vous pouvez être interdit bancaire, ce qui n’est pas le cas chez les banques en ligne comme BoursoBank.

- Avoir au moins 18 ans

- Être résident permanent en France ou dans l’un des pays où N26 est présent (Allemagne, Espagne, Italie…)

- Avoir un téléphone portable compatible

- Posséder un document d’identité (passeport ou carte d’identité)

- Parler l’une des langues parlées par le service client (français, anglais, allemand, espagnol ou italien)

Pour ouvrir un compte auprès de N26, il faut se rendre sur le site ou l’application mobile de la néobanque. Nous l’avons dit, cela prend moins d’une dizaine de minutes, voici la procédure.

- Télécharger l’application mobile

- Remplir le formulaire en ligne et choisir un mot de passe

- Procéder à la vérification de votre identité

- Synchroniser votre smartphone (dans l’application, il faut saisir le code à 4 chiffres envoyé par message)

- Procéder au versement initial obligatoire pour valider l’ouverture du compte

3) Revolut

Notre comparatif des meilleures banques en ligne va désormais se pencher sur Revolut, concurrent direct de N26. Fondé en 2014 en Angleterre, la banque mobile compte plus de 30 millions de clients — dont 2,4 millions en France fin 2023.

Le gros avantage de Revolut, c’est que la néobanque propose des IBAN français, ce qui n’était pas le cas de N26 il y a quelques années encore. Si ce point est important, c’est parce que certains employeurs font de la discrimination à l’IBAN et refusent de verser des salaires sur ces comptes bien que cela soit illégal. Ainsi, cela peut vous limiter chez d’autres établissements, mais cela ne sera pas le cas chez Revolut.

Comme N26, Revolut est une banque simplifiée. Elle met en avant différentes offres qui incluent une carte et un compte courant, celle-ci n’affiche pas de crédit ou de produits d’épargne dans sa gamme. Une fois de plus, toutes ses cartes sont à autorisation systématique et débit immédiat, il n’y a pas de découvert autorisé.

D’autre part, Revolut propose des cartes avec les réseaux Visa ou Mastercard, cela dépend de plusieurs critères. Dans tous les cas, vous êtes certain de pouvoir payer chez des millions de commerçants et de retirer dans le monde auprès de tout autant de distributeurs automatiques.

Revolut mise sur la simplicité d’utilisation de son offre, ce qui signifie que vous gérez votre compte et votre carte directement en ligne depuis votre espace personnel sur le site ou l’application mobile. Cette dernière est simple à utiliser et intuitive, voici les fonctionnalités qu’elle affiche.

- Consultation du solde de votre compte

- Catégorisation automatique des dépenses

- Notifications instantanées

- Informations hebdomadaires sur vos habitudes de dépenses

- Modification des plafonds de paiement et retrait

- Contrôle de tous vos abonnements depuis un seul écran (Netflix, téléphone…)

- Organisation des factures avec l’outil Pockets

- Création de coffres individuels ou de groupes

- Achat de matières premières

- Achat de cryptomonnaie

- Récompenses avec l’outil Rewards (cashback, remise…)

- Service d’opposition en cas de perte ou de vol de la carte (temporaire ou définitive)

- Création de carte bancaire virtuelle éphémère

- Paiement sans contact

- Paiement mobile (Apple Pay et Google Pay)

Les coffres de Revolut sont l’équivalent des sous-comptes de N26, car ils permettent de mettre de l’argent de côté selon un projet déterminé et nommé (voyage, achat de voiture…). Encore une fois, vous pouvez définir des objectifs avec des échéances. Aussi, il est possible de créer des coffres individuels ou groupés pour faire une cagnotte.

Avec la carte bancaire virtuelle éphémère de la néobanque, vous pouvez créer une carte qui vous permet de détenir un code unique que vous pouvez utiliser lors d’un paiement en ligne, cela peut s’avérer utile pour éviter les risques de fraude puisqu’elle périme. Vous pouvez créer ces cartes en illimité et gratuitement avec toutes les formules de Revolut.

Sinon, Revolut vous permet d’épargner dans différentes devises, mais également d’acheter des matières premières comme l’or ou des cryptomonnaies tout en suivant les mouvements du marché depuis l’application mobile. C’est une des rares néobanques à miser sur cette option.

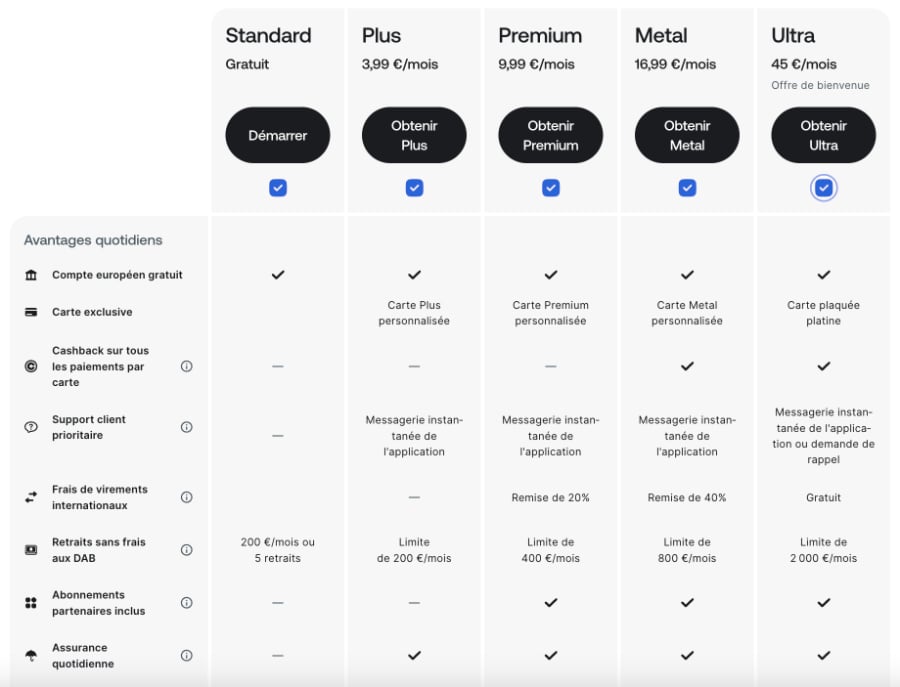

Face à N26, la néobanque Revolut propose cinq offres : Standard, Plus, Premium, Metal et Ultra. La première est gratuite et les quatre autres sont payantes. Les plafonds de paiement sont les mêmes pour toutes les cartes de la gamme, tandis que les plafonds des retraits gratuits évoluent selon la formule, voici le détail.

Les plafonds des cartes Revolut

- Paiement : jusqu’à 7 000 euros tous les 4 jours

- Retrait : jusqu’à 5 000 euros par jour

Les plafonds des retraits gratuits Revolut

- Revolut Standard : 200 euros (ou 5 retraits) par mois

- Revolut Plus : 200 euros par mois

- Revolut Premium : 400 euros par mois

- Revolut Metal : 800 euros par mois

- Revolut Ultra : 2 000 euros par mois

Revolut Standard, une offre gratuite

Revolut Standard concurrence directement N26 Standard, cela se voit jusque dans le nom. Cette offre entièrement gratuite regroupe un compte courant et une carte bancaire tandis que l’ouverture d’un compte prend moins de 10 minutes.

- Une carte bancaire

- Des cartes virtuelles éphémères illimitées

- Paiements gratuits en euros et en devises (en France et à l’étranger)

- Retrait : 200 euros par mois ou 5 retraits

- Revolut Pro : cashback de 0,4%

- Revolut >18 : 1 compte avec les fonctionnalités limitées

- Montant de change de devises sans frais supplémentaires : 1 000 euros par mois

- Cashback sur les hébergements : jusqu’à 3%

- Opération boursière sans commission : 1 par mois

- Frais de bourse : 0,25%

- Frais de change sur les matières premières : 1,99% (frais minimum de 1 euro)

- Support client

- Pas d’assurance ou de garantie

Revolut Plus, une offre d’entrée de gamme

Revolut Plus est la première offre payante de la néobanque, son prix est de 3,99 euros par mois pour un compte courant et une carte bancaire. Elle va plus loin au niveau des options incluses.

- Une carte bancaire personnalisable

- Cartes virtuelles éphémères illimitées

- Paiements gratuits en euros et en devises (en France et à l’étranger)

- Retrait : 200 euros par mois

- Revolut Pro : cashback de 0,4%

- Revolut >18 : 2 comptes avec un accès intégral

- Montant de change de devises sans frais supplémentaires : 3 000 euros par mois

- Cashback sur les hébergements : jusqu’à 3%

- Opération boursière sans commission : 3 par mois

- Frais de bourse : 0,25%

- Frais de change sur les matières premières : 1,99% (frais minimum de 1 euro)

- Support client prioritaire (messagerie instantanée depuis l’application mobile)

- Assurances quotidiennes

Comme toutes les autres formules payantes, vous bénéficiez d’un accès prioritaire au support client 24 h/24 et 7 j/7 avec l’offre Revolut Plus. En plus, vous avez droit à quelques assurances, voici le détail.

Les garanties pour le quotidien

- Assurance achats : couverture contre les vols et les accidents jusqu’à 365 jours et jusqu’à 1 000 livres sterling par an

-

Protection des billets : remboursement des billets d’événements jusqu’à 1 000 euros par an

-

Protection des retours : remboursement jusqu’à 90 jours après l’achat

Vous pouvez ouvrir un compte Junior pour deux enfants, avec l’accès aux fonctionnalités exclusives (objectifs, tâches, etc).

Revolut Premium, une offre populaire

Comme chez N26, c’est la troisième offre de la néobanque qui se démarque : il s’agit de la formule Revolut Premium au prix de 9,99 euros par mois pour un compte courant et une carte bancaire.

- Une carte bancaire personnalisable

- Cartes virtuelles éphémères illimitées

- Paiements gratuits en euros et en devises (en France et à l’étranger)

- Retrait : 400 euros par mois

- Revolut Pro : cashback de 0,6%

- Revolut >18 : 2 comptes avec un accès intégral

- Frais de virement internationaux : remise de 20%

- Montant de change de devises sans frais supplémentaires : illimité

- Cashback sur les hébergements : jusqu’à 5%

- Opération boursière sans commission : 5 par mois

- Frais de bourse : 0,25%

- Frais de change sur les matières premières : 1,49% (frais minimum de 1 euro)

- Support client prioritaire (messagerie instantanée depuis l’application mobile)

- Assurances quotidiennes

- Assurance médicale internationale

- Assurance sport d’hiver

- Assurance vols retardés et bagages perdues ou endommagées

- Abonnements partenaires inclus

- Accès aux salons d’aéroports : réduction

L’accès prioritaire au support client 24 h/24 et 7 j/7 est également de mise avec l’offre Revolut Premium. Pour les garanties et les assurances, elles sont meilleures que les formules précédentes de la néobanque, que ce soit pour le quotidien ou le voyage, voici le détail.

Les garanties pour le quotidien

- Assurance achats : couverture contre les vols et les accidents jusqu’à 365 jours et jusqu’à 2 500 livres sterling par an

- Protection des billets : remboursement des billets d’événements jusqu’à 1 000 euros par an

- Protection des retours : remboursement jusqu’à 90 jours après l’achat

Les garanties pour le voyage

- Assurance médicale à l’étranger et couverture sports d’hiver

- Assurance pour bagage et vols retardés

- Accès au salon gratuit avec SmartDelay (pour les vols retardés de plus d’une heure) : pour vous et un ami

Revolut Metal, une offre premium

L’offre Revolut Metal est l’une des plus haut de gamme de la néobanque, elle revient à 19,99 euros par mois pour un compte courant et une carte aux finitions en métal avec un coloris noir, gris, rose ou doré. Vous recevez la carte avec la livraison express et gratuite.

- Une carte bancaire personnalisable en métal

- Cartes virtuelles éphémères illimitées

- Paiements gratuits en euros et en devises (en France et à l’étranger)

- Cashback sur tous les paiements par carte

- Retrait : 400 euros par mois

- Revolut Pro : cashback de 1,2%

- Revolut >18 : 5 comptes avec un accès intégral

- Frais de virement internationaux : gratuit

- Montant de change de devises sans frais supplémentaires : illimité

- Cashback sur les hébergements : jusqu’à 10%

- Opération boursière sans commission : 10 par mois

- Frais de bourse : 0,12%

- Frais de change sur les matières premières : 1,49% (frais minimum de 1 euro)

- Support client prioritaire (messagerie instantanée depuis l’application mobile ou demande de rappel)

- Assurances quotidiennes

- Assurance médicale internationale

- Assurance sport d’hiver

- Assurance vols retardés et bagages perdues ou endommagées

- Assurance franchise et location de voiture

- Assurance responsabilité civile avec limite de 1 000 000 euros par an

- Assurance annulation de voyage et d’événement (jusqu’à 5 000 euros)

- Abonnements partenaires inclus

- Accès aux salons d’aéroports : illimité

Comme avec les autres formules payantes, Revolut Metal offre un accès prioritaire au support client 24 h/24 et 7 j/7, mais aussi une multitude de garanties et d’assurances.

Les garanties pour le quotidien

- Assurance achats : couverture contre les vols et les accidents jusqu’à 365 jours et jusqu’à 10 000 livres sterling par an

- Protection des billets : remboursement des billets d’événements jusqu’à 1 000 euros par an

- Protection des retours : remboursement jusqu’à 90 jours après l’achat

Les garanties pour le voyage

- Assurance médicale à l’étranger et couverture sports d’hiver

- Assurance pour bagage et vols retardés

- Franchise location de voiture : pendant 31 jours de votre voyage

- Accès au salon gratuit avec SmartDelay (pour les vols retardés de plus d’une heure) : pour vous et trois amis

Revolut Metal, une offre ULTRA haut de gamme

Enfin, Revolut est une néobanque qui se distingue avec une offre plus récente : Revolut Ultra. Elle concurrence directement la Visa Infinite, une célèbre carte noire qui se positionne comme la CB la plus haut de gamme au monde.

Actuellement, la formule Revolut Ultra bénéficie d’une offre de bienvenue. Ainsi, elle est disponible au prix de 45 euros par mois pendant 3 mois puis 55 euros par mois. Au final, son tarif de 540 euros par an la place en concurrence directe avec la Visa Infinite, là où il en va de même pour les caractéristiques et le design.

- Une carte bancaire personnalisable en platine

- Cartes virtuelles éphémères illimitées

- Paiements gratuits en euros et en devises (en France et à l’étranger)

- Cashback sur tous les paiements par carte

- Retrait : 2 000 euros par mois

- Revolut Pro : cashback de 0,2%

- Revolut >18 : 5 comptes avec un accès intégral

- Frais de virement internationaux : remise de 40%

- Montant de change de devises sans frais supplémentaires : illimité

- Cashback sur les hébergements : jusqu’à 10%

- Opération boursière sans commission : 10 par mois

- Frais de bourse : 0,25%

- Frais de change sur les matières premières : 1,49% (frais minimum de 1 euro)

- Support client prioritaire (messagerie instantanée depuis l’application mobile)

- Assurances quotidiennes

- Assurance médicale internationale

- Assurance sport d’hiver

- Assurance vols retardés et bagages perdues ou endommagées

- Assurance franchise et location de voiture

- Assurance responsabilité civile avec limite de 1 000 000 euros par an

- Abonnements partenaires inclus

- Accès aux salons d’aéroports : illimité

Évidemment, l’offre Revolut Ultra de la néobanque regroupe tout un panel d’assurances et de garanties, voici la liste.

Les assurances et garanties de la carte Revolut Ultra

Les garanties pour le quotidien

- Assurance achats : couverture contre les vols et les accidents jusqu’à 365 jours et jusqu’à 10 000 euros par an

- Protection des billets : remboursement des billets d’événements jusqu’à 5 000 euros

- Protection des retours : remboursement jusqu’à 90 jours après l’achat

Les garanties pour le voyage

- Assurance médicale à l’étranger et couverture sports d’hiver

- Assurance pour bagage et vols retardés

- Assurance annulation de voyage : remboursement jusqu’à 5 000 euros

- Franchise location de voiture : pendant 31 jours de votre voyage

- Accès au salon gratuit en illimité : pour vous et trois amis

Ouvrir un compte chez Revolut

Pour ouvrir un compte chez Revolut, la procédure est très simple, comme avec la néobanque N26. Cela se fait directement en ligne depuis l’application mobile uniquement. Pour les conditions d’éligibilité, voici la liste, sachant que vous pouvez aussi être interdit bancaire.

- Avoir au moins 18 ans

- Être résident légal d’un pays de l’Espace Économique Européen (France, Allemagne, Espagne, Italie…)

- Avoir un téléphone portable compatible

- Posséder un document d’identité (passeport ou carte d’identité)

- Parler l’une des langues parlées par le service client (français, anglais, allemand, espagnol ou italien)

Voici les étapes à suivre pour ouvrir un compte Revolut.

- Télécharger l’application mobile

- Remplir le formulaire en ligne et choisir un mot de passe

- Cliquer sur “Vérifier votre identité”

- Procéder au versement initial obligatoire pour valider l’ouverture du compte

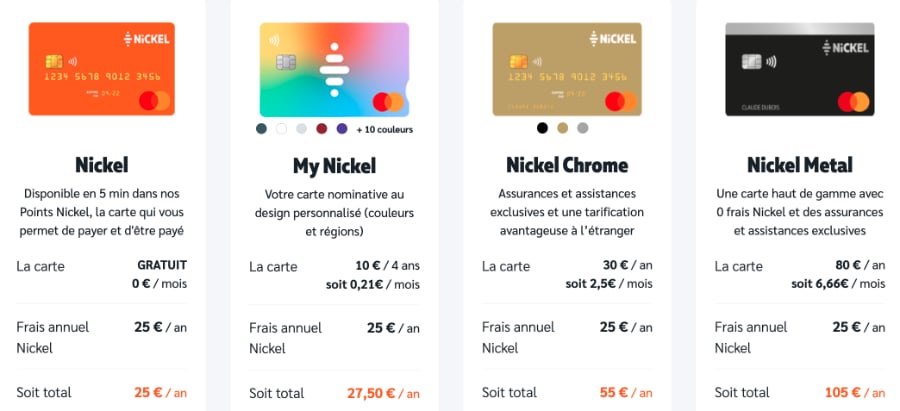

4) Nickel

Nickel fait partie des meilleures néobanques, ce service alternatif a été fondé en France en 2014. Fin 2023, il rassemblait plus de 3 millions de clients dans le pays. Sa particularité tient dans le fait qu’il s’agit d’un compte ouvert à tous sans condition de revenus.

L’avantage de Nickel, c’est également qu’il est possible d’ouvrir un compte directement en ligne, mais aussi chez un buraliste partenaire. L’offre inclut ainsi un compte, un IBAN français et une carte bancaire qui fonctionne sur le réseau Mastercard. Si ce n’est pas officiellement une néobanque, elle a donc tout pour plaire.

Chez Nickel, on retrouve une application mobile qui permet de gérer toutes ses opérations en ligne. Cette néobanque ne comprend pas de découvert autorisé ni de frais cachés, là où propose une offre populaire au prix de 25 euros par an seulement, autant dire que c’est avantageux. C’est la plus populaire à ce jour bien que le service ait élargi sa gamme avec le temps.

Dans le détail, l’offre Nickel à 25 euros par mois est disponible en cinq minutes chez les buralistes. Elle inclut un compte, un RIB et une carte Mastercard avec les assurances standards de l’émetteur. Elle permet de retirer dans tous les distributeurs automatiques. Vous pouvez effectuer des dépôts d’argent et de chèques dans les points Nickel (chez les buralistes). Les paiements sont gratuits en France et le paiement sans contact est disponible.

Si cette formule à 25 euros par an est la plus prisée de Nickel, la néobanque s’est aussi tournée vers d’autres offres pour se diversifier. En ce sens, la gamme regroupe aussi d’autres options dans sa gamme, elles peuvent par exemple être destinée à des personnes qui voyagent.

Toutes les offres de Nickel incluent le compte, la carte, le RIB, l’option dépôt des espèces et des chèques ainsi que l’assurance standard de Mastercard. Voici les avantages supplémentaires et les prix de chaque carte.

- Carte Nickel : 25 euros par an pour une carte nominative

- Carte My Nickel : 27,50 euros par an pour une carte nominative au design personnalisé

- Carte Nickel Chrome : 55 euros par an pour une carte nominative au design personnalisé, des assurances et des garanties exclusives (pour le quotidien et le voyage), les paiements gratuits à l’étranger et une tarification avantageuse sur les retraits à l’étranger.

- Carte Nickel Metal : 105 euros par an pour une carte nominative au design personnalisé et en métal inoxydable, des assurances et des garanties exclusives (pour le quotidien et le voyage), des retraits sans commission Nickel en France et à l’étranger.

Nickel Metal est l’offre la plus premium de la néobanque, elle n’est pas sans rappeler les formules premium de N26 et Revolut dans le nom et les caractéristiques.

Pour ce qui est du support client de Nickel, vous pouvez le joindre par téléphone (disponible du lundi au vendredi de 8h30 à 19h et le samedi de 9h00 à 18h00). Sinon, il est possible d’obtenir des réponses auprès des 6 500 buralistes partenaires.

Ouvrir un compte chez Nickel

Nous l’avons dit, ouvrir un compte chez Nickel est très rapide. Cela peut se faire en ligne ou auprès d’un buraliste partenaire en moins de 5 minutes, voici les conditions d’éligibilité, là où vous pouvez être en situation d’interdit bancaire et devenir client.

- Avoir au moins 18 ans (ou à 12 ans accompagné d’un responsable légal)

- Être résident légal d’un pays de l’Espace Économique Européen (France, Allemagne, Espagne, Italie…)

- Avoir une adresse postale en France

- Avoir un téléphone portable compatible et une adresse email

- Posséder un document d’identité

Voici toutes les étapes à suivre.

- Remplir le formulaire en ligne et choisir un mot de passe

- Recevoir le code à 5 chiffres par SMS et email (valable 30 jours)

- Acheter la carte Nickel chez un buraliste ou dans un Point Nickel (25 euros)

- Activer le compte et la carte avec votre commerçant pour obtenir le RIB

- Recevoir le code PIN par SMS

Pourquoi choisir une néobanque ?

Notre comparatif des meilleures néobanques est sur le point d’arriver à son terme. Avant de conclure, il faut rappeler quelques éléments forts qui font tout l’intérêt de ces établissements bancaires.

Le premier avantage, c’est clairement la flexibilité de ces néobanques. Que vous choisissiez N26, Revolut ou Nickel, vous avez forcément le choix entre quatre formules dont les caractéristiques et les prix varient. En somme, tout le monde peut s’y retrouver facilement tout en respectant son budget.

L’autre avantage des néobanques, c’est la simplicité d’usage dans le quotidien. Il faut à peine quelques minutes pour ouvrir un compte puis tout se gère directement depuis une application mobile, le tout sans que vous ayez besoin de transmettre de document papier par voie postale.

De manière générale, les néobanques sont très compétitives sur le marché bancaire en France comme en Europe. Que vous voyagiez souvent à l’étranger ou non, vous êtes certain de réaliser des économies de taille chaque année par rapport à une banque traditionnelle qui facture les frais de tenue de compte et la carte bancaire à des prix nettement plus élevés.

En conclusion, quelle néobanque faut-il choisir ?

Il est temps de conclure définitivement notre comparatif des meilleures néobanques. Selon nous, toutes sont excellentes en termes de spécificités et de prix. Si vous souhaitez choisir une banque en ligne qui concurrence directement les banques mobiles avec une offre nettement plus complète sans faire l’impasse sur les avantages en France et à l’étranger, BoursoBank est clairement faite pour vous.

Face aux néobanques, BoursoBank capitalise sur trois formules, dont l’offre Ultim qui est gratuite et sans frais, si bien que vous pouvez même en faire votre banque principale. De plus, la filiale de Société Générale va encore plus loin que les néobanques, car elle propose aussi plusieurs solutions d’épargne, des crédits, une assurance vie ainsi que des produits boursiers.

Si vous souhaitez faire le choix d’une néobanque, il faut trancher entre Revolut et N26. Ces homologues proposent des offres assez similaires pour les tarifs et les fonctionnalités. Dans tous les cas, ce sont des offres simplifiées qui s’avèrent parfaites pour voyager comme pour rester en France.

De son côté, Nickel est l’offre d’excellence pour toutes les personnes qui souhaitent limiter leurs frais bancaires au maximum, le tout sans conditions de revenus. Dans tous les cas, il y a de fortes chances pour que vous trouviez l’offre qui vous correspond le mieux dans notre liste de néobanques.