Dans le monde de l’investissement en bourse, les ETF ont révolutionné la manière dont les particuliers et les professionnels abordent les marchés financiers. Ces instruments innovants combinent la diversité des fonds mutuels avec la simplicité des actions.

Cette page vise à vous fournir une compréhension complète des ETF : de leur nature et fonctionnement à leurs avantages et risques, en passant par des conseils pratiques sur la sélection et l’achat de ces actifs.

Que vous soyez un investisseur débutant désireux de comprendre les bases ou un trader expérimenté cherchant à peaufiner votre stratégie d’investissement, ce guide vous aidera à naviguer avec succès pour acheter des ETF.

Cet article ne constitue pas un conseil en investissement. Avant de prendre toute décision financière, nous vous encourageons à effectuer vos propres recherches et à consulter un professionnel si nécessaire.

Qu’est-ce qu’un ETF ?

Avant de vous expliquer comment investir dans un tracker, découvrons ensemble la définition et l’histoire des ETF.

Définition et histoire

Un ETF, ou fonds négocié en bourse (Exchange Traded Fund en anglais), est un type de fonds d’investissement dont les parts sont achetées et vendues sur des marchés boursiers, comme les actions d’une entreprise. On peut aussi parler de tracker.

Ces fonds regroupent de nombreux actifs différents, vous permettant de constituer un portefeuille diversifié en une seule transaction.

Contrairement aux fonds mutuels traditionnels qui ne se négocient qu’à la fin de chaque journée de marché, les ETF peuvent être achetés et vendus à tout moment pendant les heures de bourse.

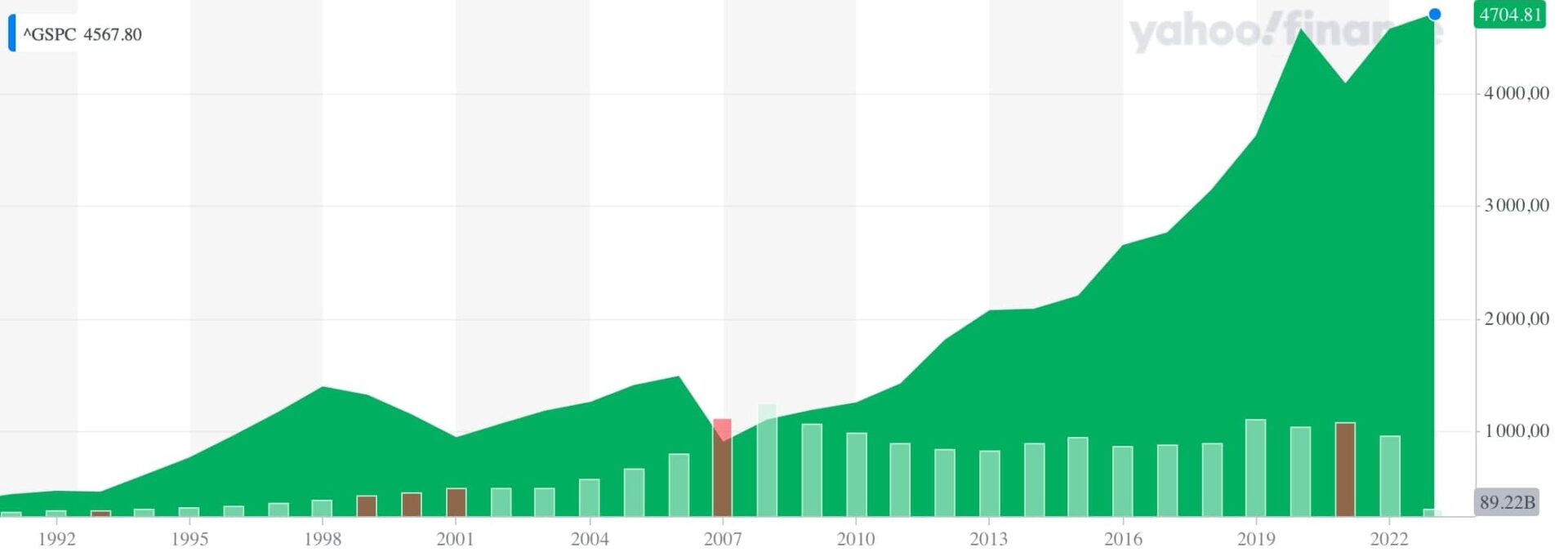

Ils ont été introduits pour la première fois dans les années 1990, avec le lancement du premier fonds en 1993 aux États-Unis, connu sous le nom de SPDR S&P 500, qui suit toujours aujourd’hui l’indice S&P 500.

L’objectif initial était de fournir aux investisseurs un moyen facile et moins coûteux de diversifier leurs portefeuilles.

Depuis, la popularité des ETF a explosé, avec des milliers de fonds disponibles aujourd’hui, couvrant un large éventail de secteurs, de régions géographiques, et de stratégies d’investissement.

Types d’ETF disponibles

Il existe différentes catégories de trackers, chacune répondant à des objectifs d’investissement variés :

- ETF d’actions : Ils investissent principalement en actions et sont souvent structurés pour suivre un indice spécifique comme le S&P 500 (cf notre article présentant les meilleurs ETF S&P 500), le CAC 40 ou le NASDAQ.

- ETF d’obligations : Ces fonds investissent dans des obligations gouvernementales, municipales ou d’entreprises, offrant une exposition à différents types de marchés obligataires.

- Sectoriels : Ces ETF ciblent des secteurs économiques spécifiques, tels que la technologie, les soins de santé ou les services financiers, permettant aux investisseurs de miser sur des secteurs particuliers de l’économie.

- Géographiques : Ils permettent d’investir dans des actifs localisés dans des régions spécifiques du monde, qu’il s’agisse de marchés émergents ou développés, ou de pays spécifiques.

- Thématiques : Focus sur des tendances ou des thèmes spécifiques, comme l’énergie renouvelable ou l’intelligence artificielle, ces ETF cherchent à capitaliser sur des développements futurs dans ces domaines.

Ces différentes catégories d’ETF vous permettent de personnaliser votre stratégie d’investissement selon vos objectifs financiers.

Investir dans des ETF avec Trade Republic

Comment fonctionnent les ETF ?

Investir dans un ETF, c’est bien. Mais comprendre comment ça fonctionne, c’est encore mieux. Cela vous évitera bien des surprises à long terme.

Structure

Les ETF sont créés par des fournisseurs, souvent des institutions financières spécialisées, qui conçoivent et administrent ces fonds. On peut notamment citer BlackRock, Vanguard ou encore Amundi.

Le fournisseur assemble un portefeuille d’actifs, tels que des actions, des obligations, ou d’autres instruments financiers, qui reflètent l’indice ou le secteur que le fonds souhaite suivre. Les parts sont ensuite mises à disposition des investisseurs sur les marchés boursiers.

Mécanisme de trading

Ces actifs se négocient sur des bourses, à l’instar des actions. Cela signifie que vous pouvez acheter ou vendre un ETF à tout moment durant les heures d’ouverture du marché.

Comme pour une action, leur prix peut fluctuer tout au long de la journée en fonction des forces du marché.

Ce mécanisme de trading en temps réel est un avantage majeur par rapport aux fonds mutuels, qui ne se négocient qu’à un prix fixé à la fin de la journée de marché.

Gestion et frais associés aux trackers

Les trackers peuvent être gérés activement ou passivement. Un ETF passif suit généralement un indice de marché spécifique, cherchant à reproduire ses performances en détenant les mêmes actifs dans les mêmes proportions que l’indice.

Ces derniers ont tendance à avoir des frais de gestion plus bas, car ils nécessitent moins d’intervention active de la part du gestionnaire du fonds.

À l’inverse, les ETF gérés activement impliquent une gestion plus dynamique, où le gestionnaire tente de surpasser le marché ou un indice de référence, ce qui peut entraîner des frais plus élevés.

Les frais associés peuvent significativement affecter vos rendements surtout à long terme. Même de petites différences dans les frais peuvent s’accumuler et avoir un impact notable sur la croissance de l’investissement au fil du temps.

Par conséquent, il est essentiel pour vous de comprendre et de prendre en compte les frais appliqués à un ETF.

Les avantages et risques d’un ETF

Les ETF présentent de nombreux avantages mais également des inconvénients qu’il faut garder en tête avant d’investir. On fait le point.

Avantages

Diversification : Les ETF offrent une opportunité exceptionnelle de diversification, car un seul peut contenir un large éventail d’actifs, incluant des actions, des obligations ou des matières premières. Cela vous permet de répartir le risque sur plusieurs actifs, réduisant ainsi le risque global du portefeuille.

Coûts réduits : En général, ils sont moins coûteux à gérer que les fonds mutuels traditionnels, car la plupart sont gérés passivement. Leur structure favorise également des coûts de transaction réduits, ce qui les rend attrayants si vous désirez minimiser les frais.

Flexibilité et liquidité : Ces actifs sont négociés sur les bourses tout comme les actions, ce qui vous permet d’acheter et de vendre des parts tout au long de la journée de trading. Cette flexibilité et cette liquidité élevée rendent les ETF particulièrement attrayants.

Risques

Risque de marché : Comme n’importe quel investissement en bourse, les trackers sont sujets aux fluctuations du marché. Leur valeur peut varier en fonction des performances des actifs sous-jacents. Ainsi, comme sur une action, vous pouvez enregistrer une perte, particulièrement dans des marchés volatiles.

Risque de liquidité : Bien que la plupart des ETF soient hautement liquides, certains, notamment ceux qui suivent des indices moins courants ou des secteurs spécifiques, peuvent être moins liquides. Cela peut rendre difficile la vente rapide des parts à un prix raisonnable, surtout en période de turbulence du marché.

Risques spécifiques aux types d’ETF : Certains types d’ETF, comme ceux qui utilisent un effet de levier, comportent des risques accrus. Les actifs à effet de levier cherchent à fournir des rendements qui sont des multiples de ceux de l’indice ou du secteur qu’ils suivent, ce qui peut aussi multiplier les pertes si les marchés évoluent en votre défaveur.

Dans l’ensemble, les ETF présentent plus d’atouts que de défauts. La diversification, les coûts réduits et leur accessibilité sont des arguments intéressants.

Ainsi, vous devez être conscients des risques et les considérer attentivement par rapport à vos objectifs d’investissement et à votre tolérance au risque.

Comment choisir un ETF ?

Comme pour une action, tous les trackers ne se valent pas. Pour vous aider à y voir plus clair, voici selon nous, les critères les plus importants à observer avant d’investir dans un ETF.

Objectifs d’investissement

Avant de choisir, il est crucial de définir clairement vos objectifs financiers. Que ce soit pour la croissance à long terme, le revenu régulier ou la préservation du capital, chaque ETF peut répondre à différents objectifs.

Si vous cherchez la simplicité et la croissance à long terme, investir dans un ETF répliquant un indice comme le Nasdaq ou le S&P500 est par exemple une bonne idée.

Acheter des ETF avec Trade Republic

Performance historique

Bien qu’il ne soit pas un indicateur fiable des performances futures, examiner la performance historique d’un ETF peut fournir des indications sur la manière dont il a réagi dans différentes conditions de marché.

Toutefois, il est important de ne pas se baser uniquement sur cet aspect, car les résultats passés ne garantissent pas les résultats futurs.

Les frais

Les frais peuvent considérablement affecter vos rendements globaux, surtout à long terme.

Les trackers avec des ratios de frais plus bas sont souvent plus attrayants, car ils réduisent le coût de l’investissement et peuvent potentiellement offrir de meilleurs rendements nets. Attention aussi aux frais de courtage des ETF.

Certaines plateformes comme XTB ou encore Trade Republic proposent d’investir dans différents actifs sans frais.

Volume de négociation

Un volume de négociation élevé indique généralement une meilleure liquidité, facilitant l’achat et la vente de parts sans influencer significativement le prix du marché.

Les actifs avec de faibles volumes de négociation peuvent présenter des écarts plus larges entre les prix d’achat et de vente (spread), augmentant ainsi le coût de transaction.

Ressources pour évaluer les ETF

Pour faire le meilleur choix, il est utile de se référer à des ressources fiables et reconnues. Voici quelques outils et sites financiers qui peuvent aider à évaluer un ETF.

- Morningstar : Ce site offre des analyses détaillées et des notations, y compris des évaluations de la performance, des analyses de frais, et des commentaires sur la stratégie de gestion.

- ETF.com : Ce portail fournit une mine d’informations, y compris des détails sur les actifs sous-jacents, la structure du fonds, et les performances historiques.

- Bloomberg ETF IQ : Une plateforme pour les analyses avancées, offrant des données détaillées sur la performance, la liquidité, et la structure de coûts.

- Yahoo Finance : Accessible pour la plupart des investisseurs, ce site permet de suivre les prix en temps réel, les nouvelles et les performances historiques.

- JustETF : c’est l’outil idéal pour comparer différents ETF en fonction de nombreux critères. Vous aurez aussi facilement accès aux informations importantes de chaque tracker existant.

En utilisant ces ressources et en tenant compte des critères listés plus haut, vous pourrez maximiser vos chances de réussite.

Où acheter des ETF ? Top 3 des meilleurs courtiers en bourse

Comme pour les actions, choisir le bon courtier est essentiel. Voici quelques-uns des meilleurs brokers du marché en 2025.

Pour acheter des ETF, il est essentiel de passer par une plateforme de courtage fiable et reconnue.

![]() 12 000+ actifs parmi actions, ETF, ...

12 000+ actifs parmi actions, ETF, ...

![]() Application simple d'utilisation

Application simple d'utilisation

![]() Parmi les frais les plus bas du marché

Parmi les frais les plus bas du marché

![]() Plan d'épargne automatisé

Plan d'épargne automatisé

![]() Excellente plateforme pour les traders

Excellente plateforme pour les traders

![]() Pas de frais sur les actions et les ETF

Pas de frais sur les actions et les ETF

![]() De nombreuses fonctionnalités avancées

De nombreuses fonctionnalités avancées

![]() Rémunération des liquidités non-investies

Rémunération des liquidités non-investies

![]() Tarifs clairs et attractifs

Tarifs clairs et attractifs

![]() Très grand nombre d'actions et d'ETF

Très grand nombre d'actions et d'ETF

![]() Courtier fiable

Courtier fiable

1. Trade Republic

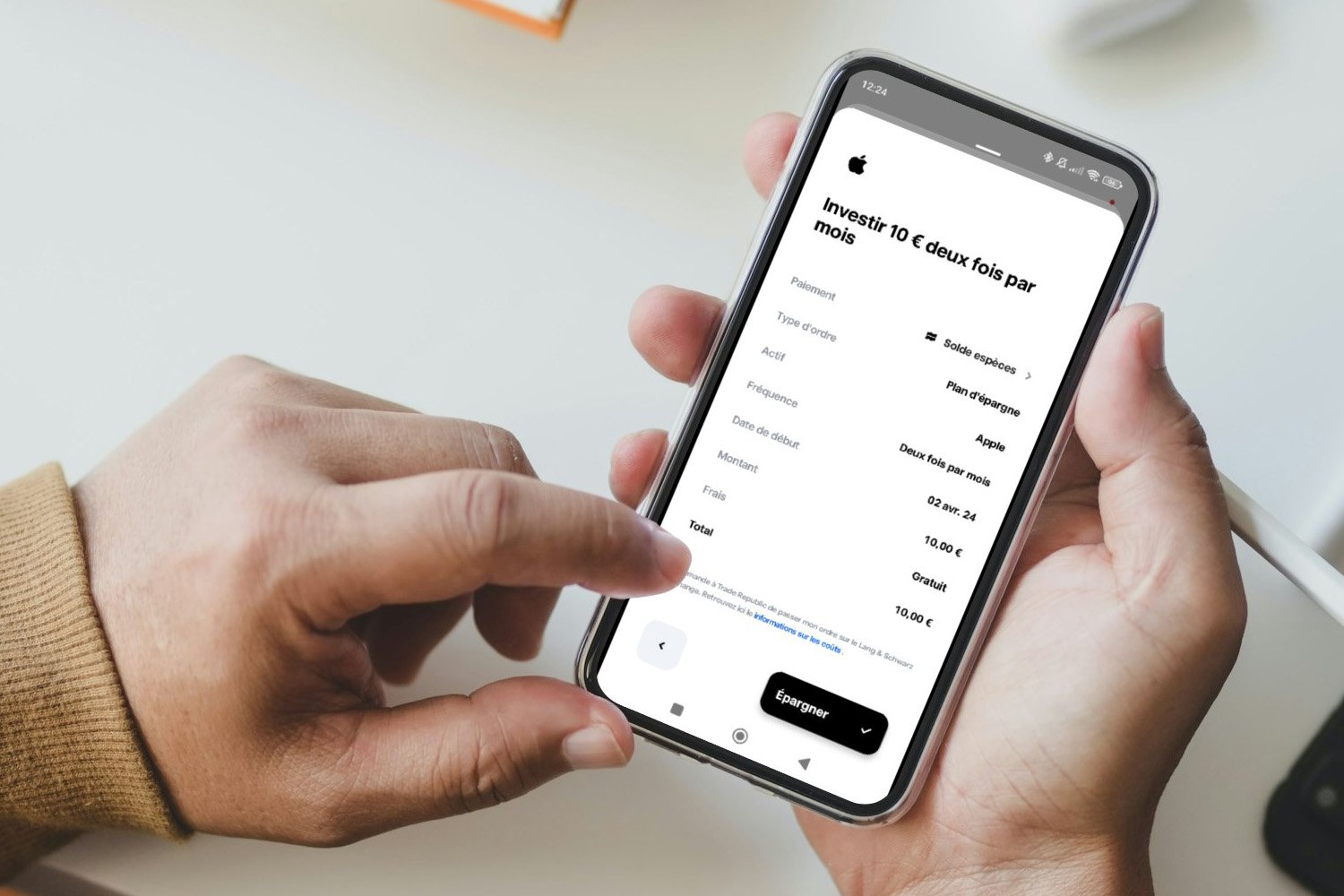

Trade Republic est un courtier en ligne basé en Allemagne qui a gagné en popularité grâce à sa plateforme mobile simplifiée et efficace.

Il permet aux investisseurs d’acheter et de vendre des ETF avec peu de frais (1€ par transaction – peu importe le montant de celle-ci). C’est l’une des meilleures options du marché.

Trade Republic propose également un plan d’investissement programmé. Ce dernier permet aux utilisateurs de configurer des investissements périodiques pour tirer parti de l’effet de lissage du coût moyen en dollars. Via ce DCA, l’achat d’ETF est sans frais. C’est idéal si vous cherchez par exemple à investir dans un ETF World.

C’est un choix idéal si vous êtes novices ou si vous êtes partisans d’une approche long terme en matière d’investissement. D’autant plus que Trade Republic rémunère vos liquidités non-investies et propose une carte de paiement avec cashback.

Ouvrir un compte chez Trade Republic

2. XTB

XTB est reconnu pour sa plateforme de trading, qui non seulement facilite l’achat et la vente d’ETF, mais offre aussi des outils d’analyse technique et graphique avancés.

Cette plateforme est particulièrement utile si vous êtes un trader ou un investisseur expérimenté. En effet, vous y retrouvez tous les outils pour réaliser une analyse détaillée du marché pour prendre des décisions informées.

Chez le courtier, on retrouve deux types de comptes : un compte CFD (c’est d’ailleurs un excellent broker CFD) et un CTO. Sur le premier, ce sont pas moins de 160 ETF qui sont disponibles. Via le CTO, vous disposez d’environ 200 actifs à l’achat.

XTB se distingue également par son service client de qualité, avec une filiale présente en France. On retrouve également de nombreuses ressources éducatives, incluant des webinaires, des cours en ligne, et des guides de trading.

En plus, XTB offre une structure de frais transparente, bien que généralement un peu plus élevée par rapport à des courtiers purement transactionnels comme Trade Republic.

3. DEGIRO

DEGIRO est un courtier de référence. Ce broker est notamment connu pour ses frais extrêmement bas et sa vaste sélection d’ETF disponibles.

Comme nous avons pu le mentionner dans notre analyse de DEGIRO, le courtier offre l’accès à un large éventail de marchés internationaux, vous permettant de diversifier votre portefeuille au-delà de l’hexagone ou des USA.

Ce sont plus de 6000 ETF qui sont disponibles sur la plateforme. C’est l’une des sélections les plus vastes du marché.

Une particularité de DEGIRO est qu’il propose un certain nombre de trackers qui peuvent être tradés sans commission. Une proposition particulièrement avantageuse si vous souhaitez minimiser les coûts.

La plateforme de DEGIRO est adaptée aux investisseurs qui privilégient la fonctionnalité et le coût par rapport à l’interface utilisateur.

Chacun de ces courtiers offre des avantages distincts qui peuvent correspondre à différents types de profils, en fonction de vos besoins spécifiques en matière d’investissement dans des ETF.

Il est important de comparer ces options en tenant compte de vos propres critères de sélection pour trouver le courtier qui correspond le mieux à votre stratégie d’investissement.

Achat d’ETF : ce qu’il faut savoir sur l’imposition

L’impact fiscal de l’investissement peut varier considérablement selon la juridiction dans laquelle l’investisseur réside.

En France, par exemple, les gains en capital sont sujets à une imposition. Seuls les actifs qui sont éligibles au PEA (Plan d’Épargne en Actions), offre des avantages fiscaux sous certaines conditions.

Toutefois, la plupart des ETF seront uniquement disponibles via le CTO. Dans le cadre de cette enveloppe fiscale, les plus-values sont taxées à hauteur de 30 %.

Choisir la bonne plateforme, comprendre les meilleures pratiques et connaître les conséquences fiscales sont des étapes essentielles si vous désirez investir efficacement dans un ou plusieurs trackers.

Ce qu’il faut retenir

L’investissement dans des ETF, comme tout investissement, requiert prudence et compréhension. L’évolution constante des marchés financiers et des produits d’investissement nécessite une éducation financière continue.

Se tenir informé des dernières tendances et ajuster sa stratégie d’investissement en conséquence peut aider à naviguer plus sûrement dans le monde parfois complexe des investissements.

Chaque investisseur a des objectifs et des besoins uniques. Toutefois, ces produits demeurent une excellente option si vous souhaitez vous lancer dans l’investissement.

Grâce à des courtiers comme Trade Republic, XTB ou DEGIRO, vous pouvez investir dans des ETF et gérer votre patrimoine en toute simplicité, le tout à moindre coût.

Acheter des ETF avec Trade Republic

Questions fréquemment posées

Vous avez encore des questions après avoir lu cet article au sujet de l’investissement dans des ETF ? Si c’est le cas, nous vous conseillons de lire les questions-réponses qui suivent.

Comment investir dans des ETF ?

Pour investir, vous devez ouvrir un compte auprès d’une plateforme de courtage offrant l’accès aux marchés boursiers où ces fonds sont négociés. Notre recommandation à cet égard est Trade Republic.

Une fois votre compte configuré, vous pouvez acheter et vendre des ETF comme vous le feriez avec des actions ordinaires.

Ces actifs sont-ils sûrs ?

Comme tous les investissements, ces produits comportent des risques, y compris le risque de marché, le risque de liquidité et, dans certains cas, des risques spécifiques liés au type d’actifs. Cependant, en raison de leur diversification inhérente, ils peuvent être considérés comme moins risqués que l’achat de quelques actions individuelles.

Quelle est la différence entre un ETF et un fonds mutuel ?

La principale différence est que les ETF se négocient tout au long de la journée sur les bourses à des prix de marché variables. Les fonds mutuels se négocient à un prix fixé à la fin de la journée, basé sur la valeur nette d’inventaire du fonds.

Les ETF versent-ils des dividendes ?

Oui, de nombreux ETF versent des dividendes. Si un fonds détient des actifs qui distribuent des dividendes, ces dividendes sont généralement passés aux détenteurs après déduction des frais de gestion du fonds.

Comment les ETF sont-ils imposés ?

La fiscalité peut varier en fonction de la juridiction et du type d’ETF. En général, les gains en capital réalisés lors de la vente sont imposables. Les dividendes reçus peuvent également être soumis à l’impôt.

Il est recommandé de consulter un conseiller fiscal pour comprendre les implications fiscales spécifiques dans votre cas.

Puis-je acheter des ETF avec un effet de levier ?

Oui, il existe des actifs à effet de levier qui utilisent des instruments financiers dérivés pour amplifier les rendements d’un indice. Cependant, ces produits comportent un niveau de risque plus élevé et sont généralement recommandés uniquement pour les investisseurs expérimentés.

Comment choisir le bon ETF ?

Choisir le meilleur ETF nécessite une évaluation de vos objectifs d’investissement, de votre horizon temporel et de votre tolérance au risque.

Il est également important de prendre en compte des facteurs tels que la stratégie, les frais de gestion, la performance historique et le volume de négociation.