Vous souhaitez investir en bourse mais vous hésitez sur le type de compte à choisir ? Le Compte Titres Ordinaire se distingue par sa flexibilité et sa portée internationale. Ce guide est conçu pour vous fournir une compréhension approfondie du CTO, de ses caractéristiques et de la manière dont il se positionne par rapport à d’autres options d’investissement telles que le Plan d’Épargne en Actions (PEA).

Nous explorerons en détail ce qu’est un CTO, les types de titres qu’il peut contenir, et les avantages ainsi que les inconvénients associés à son utilisation.

Que vous soyez un investisseur débutant ou expérimenté, cet article vous aidera, nous l’espérons, à comprendre comment le CTO peut s’intégrer dans votre stratégie d’investissement globale.

Qu’est ce qu’un CTO ?

Un Compte Titres Ordinaire, aussi appelé compte-titres, est un compte de dépôt permettant à un investisseur d’acheter, de vendre et de détenir des valeurs mobilières et des instruments financiers.

Ce compte est ouvert auprès d’une banque ou d’un courtier en bourse et est accessible à tout résident fiscal français sans condition de revenu ou de patrimoine.

Le CTO offre une grande liberté en termes de choix d’investissement, ce qui en fait une option privilégiée pour les investisseurs souhaitant diversifier leur portefeuille au-delà des frontières françaises et européennes.

Cette enveloppe permet de détenir une large gamme de titres financiers, offrant ainsi une flexibilité notable par rapport à d’autres enveloppes fiscales plus restrictives comme le Plan d’Épargne en Actions.

Voici les principaux types de titres que l’on peut y loger :

- Actions : parts de propriété dans des entreprises françaises ou étrangères.

- Obligations : titres de créance émis aussi bien par des entités publiques que privées, permettant de prêter de l’argent en échange d’un intérêt fixe.

- Produits dérivés : options, warrants, et autres instruments permettant de spéculer sur les mouvements de prix des actifs sous-jacents.

- Fonds d’investissement : parts dans des fonds mutualisés investissant dans des actions, des obligations ou d’autres actifs financiers.

Les avantages et inconvénients du compte-titres

Le CTO présente de nombreux avantages. Attention toutefois aux inconvénients de ce dernier que nous vous présentons plus bas.

Nous vous laissons prendre connaissance de l’ensemble dans les lignes qui suivent afin que vous puissiez faire le choix le plus judicieux en fonction de vos attentes et besoins.

Avantages

Le CTO est l’enveloppe de référence pour investir en bourse. Découvrez ici les principaux avantages de ce support.

Flexibilité dans le choix des investissements

Le CTO offre une liberté quasi illimitée dans le type d’investissements possibles.

Contrairement à d’autres véhicules d’investissement comme le PEA, qui est restreint à des actions européennes, le CTO permet d’investir dans une vaste gamme de produits financiers mondiaux.

Ainsi vous pouvez investir dans des actions de sociétés américaines, japonaises, brésiliennes, des obligations, des fonds d’investissement, et des produits dérivés.

Le CTO est indispensable si vous désirez acheter des actions Google, Nvidia, Tesla, Apple ou encore Microsoft.

Ouvrir un compte-titres chez Trade Republic

Pas de plafond de versement

Il n’existe aucune limite sur le montant des fonds que vous pouvez investir. Cette caractéristique le rend particulièrement attrayant si vous disposez d’une somme importante à placer.

C’est également un avantage si vous souhaitez investir sur une très longue période sans contrainte de plafonnement.

Accessibilité aux marchés internationaux

Le CTO est l’un des rares instruments d’investissement permettant aux investisseurs français d’accéder directement aux marchés financiers internationaux.

Cette caractéristique est cruciale pour la diversification du portefeuille, offrant la possibilité d’exploiter des opportunités d’investissement dans des économies et secteurs variés à travers le monde.

Inconvénients

Dans cette partie, découvrez les inconvénients de ce support. Ce sont des éléments à garder à l’esprit avant de faire votre choix.

Une fiscalité moins avantageuse

La fiscalité peut être considérée comme un désavantage majeur, surtout en comparaison avec le PEA.

Les gains réalisés et les dividendes reçus dans un CTO sont soumis à la flat tax de 30% (prélèvements sociaux inclus), ou à l’option du barème progressif de l’impôt sur le revenu, ce qui peut s’avérer moins favorable pour les investisseurs à hauts revenus.

Les frais de gestion et de courtage

Les frais associés à la gestion d’un CTO peuvent varier significativement d’un établissement à l’autre.

Ces frais incluent les coûts de transaction, de tenue de compte et parfois des frais supplémentaires pour des services spécifiques comme l’accès à des plateformes de trading avancées ou des analyses de marché détaillées.

Ces frais peuvent affecter la rentabilité globale des investissements, surtout pour les opérations fréquentes ou les petits montants investis.

Ceci étant dit, nous tenons à mentionner que la situation n’est pas beaucoup mieux du côté des PEA, voire même pire, même en passant par une banque en ligne.

Compte-titres vs PEA : comparaison complète

La comparaison entre le Compte Titres Ordinaire et le Plan d’Épargne en Actions est essentielle pour comprendre leurs usages respectifs en fonction de vos objectifs.

Voici un aperçu des différences clés :

| Caractéristique | CTO | PEA |

| Type d’investissements | Actions mondiales, obligations, dérivés, etc. | Actions et fonds européens uniquement |

| Plafond de versement | Aucun plafond de versement | 150 000 € pour un PEA classique |

| Fiscalité | Flat tax de 30% ou barème progressif | Exonération d’impôts après 5 ans, hors prélèvements sociaux |

| Accessibilité | Ouvert à tous sans condition | Réservé aux résidents fiscaux français |

| Retraits | Possible à tout moment, avec imposition | Retraits restreints avant 5 ans, sinon fermeture du PEA |

Avantages du PEA sur le CTO en termes de fiscalité

Le PEA offre un cadre fiscal particulièrement avantageux pour les investisseurs axés sur les marchés européens.

Les plus-values et dividendes générés à l’intérieur d’un PEA sont exonérés d’impôt sur le revenu après une période de cinq ans, bien que les prélèvements sociaux restent dus.

Ce régime fiscal est donc nettement plus favorable pour les investisseurs à long terme qui planifient de conserver leurs investissements sans réaliser de retraits pendant au moins cinq ans.

Limitations du PEA par rapport au CTO

Le PEA est principalement limité aux investissements dans des actions et certains fonds d’investissement européens. C’est une vraie contrainte si vous désirez diversifier plus largement votre portefeuille à l’international.

De plus, bien que le plafond de 150 000 € puisse sembler généreux, il peut être restrictif pour les investisseurs avec des capitaux plus importants.

Les retraits partiels sont également limitatifs, car un retrait avant les cinq premières années entraîne la fermeture du PEA, et même après cette période, tout retrait empêchera de nouveaux versements.

La fiscalité du compte-titres

La fiscalité est un élément crucial à comprendre pour tout investisseur utilisant un Compte Titres Ordinaire.

En France, les revenus générés par les investissements réalisés via un CTO sont assujettis à l’impôt, que ce soit sous forme de plus-values (gains en capital) ou de dividendes.

Voici un aperçu de la façon dont ces revenus sont imposés et des options fiscales disponibles.

Imposition des plus-values et des dividendes

Les plus-values réalisées lors de la vente de titres détenus dans un CTO sont soumises à l’impôt, tout comme les dividendes reçus des actions.

Depuis l’introduction de la flat tax (Prélèvement Forfaitaire Unique, PFU) en 2018, ces revenus sont généralement imposés à un taux forfaitaire.

Régimes fiscaux applicables

Deux régimes fiscaux différents s’appliquent concernant le CTO. Voici le détail de ces derniers.

Flat Tax

La Flat Tax est fixée à 30%, incluant 17,2% de prélèvements sociaux et 12,8% d’impôt sur le revenu. Ce régime fiscal est conçu pour simplifier l’imposition des revenus du capital et est généralement avantageux pour les contribuables se situant dans les tranches d’imposition supérieures.

Le barème progressif de l’impôt sur le revenu

En alternative à la Flat Tax, les investisseurs peuvent opter pour le barème progressif de l’impôt sur le revenu.

Cette option peut être avantageuse pour les contribuables avec des taux marginaux d’imposition inférieurs. Les plus-values et dividendes seront ajoutés aux autres revenus du foyer fiscal, et l’impôt sera calculé selon les tranches en vigueur, qui varient de 11% à 45%.

Exemples de calcul d’impôt

Pour illustrer comment fonctionne la fiscalité, considérons deux exemples :

Avec la Flat Tax :

Supposons que vous réalisez une plus-value de 10 000 € sur la vente de titres dans votre CTO.

- Impôt dû = 10 000 € x 30% (Flat Tax) = 3 000 €

- Montant net après impôts = 10 000 € – 3 000 € = 7 000 €

Avec le barème progressif de l’impôt sur le revenu :

Si vous êtes dans la tranche à 30% et que vous choisissez l’option du barème progressif,

- Impôt sur le revenu = 10 000 € x 30% = 3 000 €

- Prélèvements sociaux = 10 000 € x 17,2% = 1 720 €

- Impôt total dû = 3 000 € + 1 720 € = 4 720 €

- Montant net après impôts = 10 000 € – 4 720 € = 5 280 €

Ces exemples montrent comment la fiscalité peut affecter les rendements d’un CTO et pourquoi il est essentiel de choisir le régime fiscal qui optimise votre situation fiscale personnelle.

Où ouvrir un CTO ? Notre top 3 des meilleurs courtiers

Choisir le bon établissement pour ouvrir un Compte Titres Ordinaire est crucial pour une expérience d’investissement réussie.

Cela implique de comparer les courtiers en fonction de plusieurs critères clés qui affectent directement la gestion et la rentabilité de vos investissements.

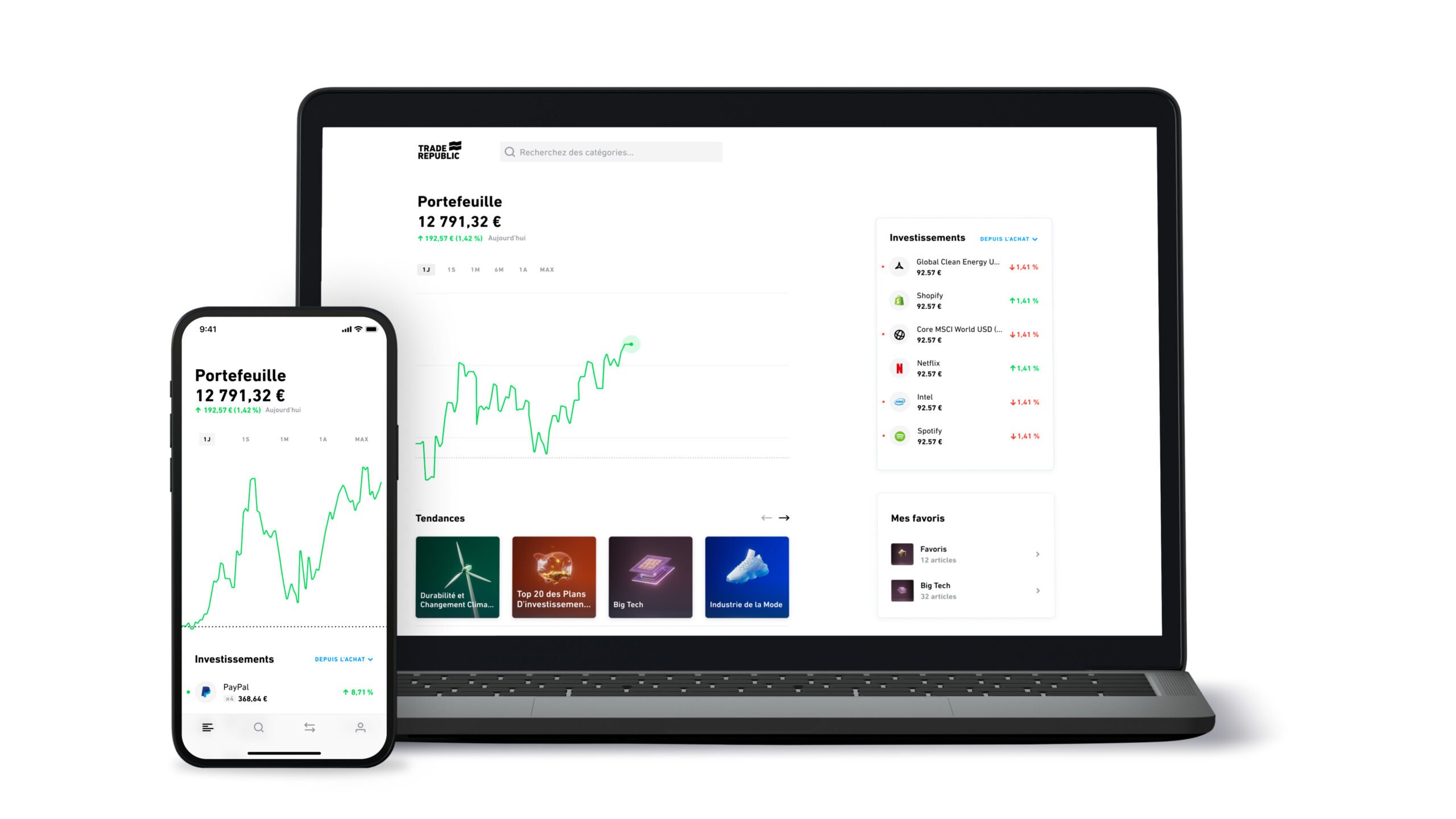

1. Trade Republic : le meilleur CTO si vous cherchez à investir à long terme

Trade Republic est un courtier en ligne allemand particulièrement intéressant. En effet, ce dernier se distingue par ses frais très compétitifs et son interface utilisateur simplifiée.

- Tarifs : Trade Republic propose une structure de frais transparente avec des transactions sur actions et ETF à faible coût. En effet, il vous en coûtera généralement une commission d’un euro par transaction. Ainsi, vous pouvez investir à faible coût. Les frais de courtage sont même gratuits lorsque vous investissez via les plans d’investissement programmés.

- Offre de produits : Le courtier offre un accès à une large gamme d’actions, d’ETF, et de produits dérivés. Ainsi, il vous permet de diversifier votre portefeuille à travers différents secteurs et régions géographiques.

- Plateforme de trading : L’application mobile de Trade Republic est particulièrement bien conçue. Elle vous offre une navigation intuitive et un trading facile, y compris si vous débutez dans l’investissement. Elle inclut également des outils d’analyse et des graphiques de base pour le suivi des performances d’investissement.

- Fonctionnalités : Trade Republic propose de nombreuses fonctionnalités intéressantes. En effet, vous pouvez acheter des fractions d’actions, automatiser votre DCA via les plans d’investissement programmés ou encore bénéficier d’une carte bancaire avec un cashback d’1% sur tous vos achats.

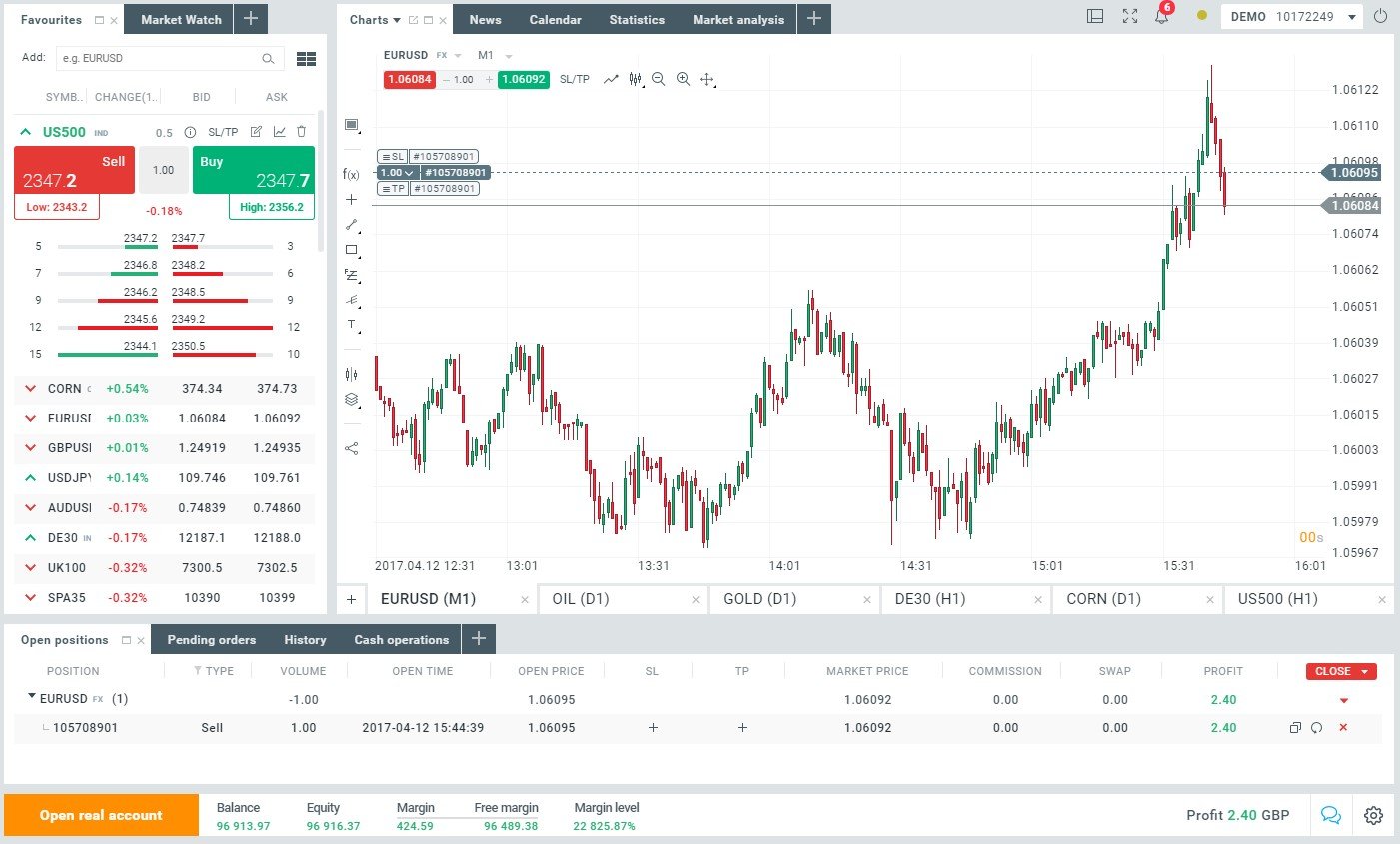

2. XTB : le meilleur compte-titres pour trader activement

XTB est l’un des plus grands courtiers Forex et CFD en Europe, réputé pour ses services de qualité et sa plateforme de trading.

- Tarifs : XTB offre des tarifs compétitifs, particulièrement pour le Forex et les CFD. Le courtier propose également un modèle sans commission pour les actions, compensé par des marges légèrement plus élevées.

- Offre de produits : XTB permet de négocier une vaste sélection de produits financiers, incluant des actions, des CFD, des options, ainsi que l’accès à des marchés de matières premières et de crypto-monnaies. Vous trouverez des CFD maïs également des titres vifs comme de nombreuses actions et ETF.

- Qualité du service client : Le service client est un des points forts de XTB, offrant une assistance rapide et professionnelle. XTB organise aussi régulièrement des webinaires éducatifs et fournit des analyses de marché qui peuvent être précieuses pour les traders de tous niveaux.

- Plateforme de trading : La xStation 5, plateforme propriétaire de XTB, est hautement personnalisable et user-friendly. Elle vous offre des outils d’analyse technique avancés, des fonctionnalités de gestion du risque et des statistiques de performance en temps réel. Vous pouvez également connecter votre MetaTrader 4 au courtier.

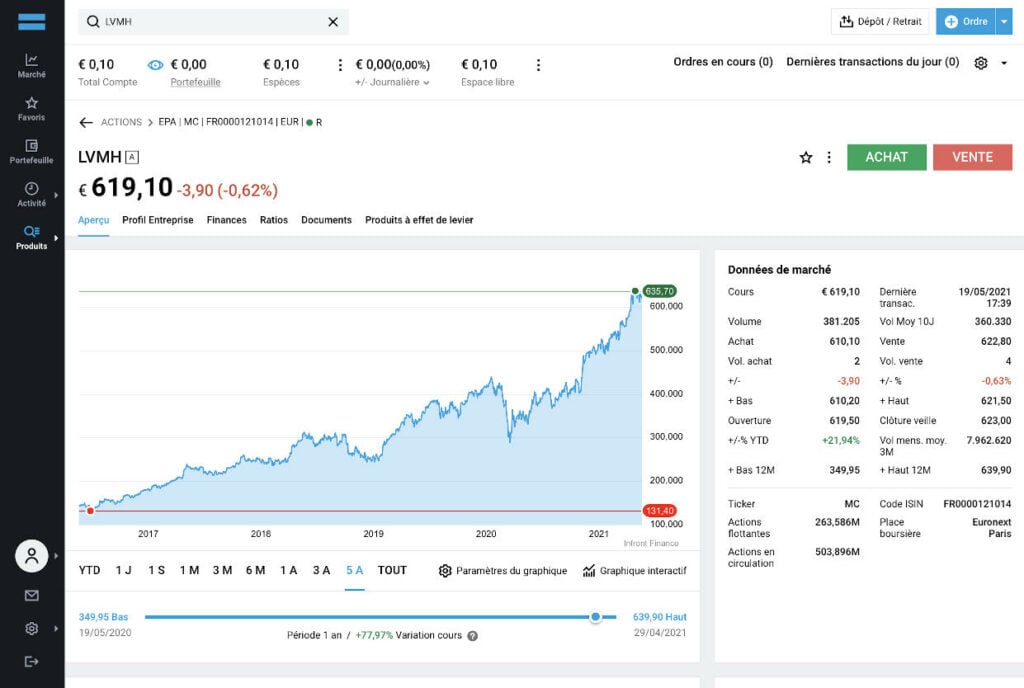

3. DEGIRO : un courtier fiable, sérieux et compétitif

DEGIRO est un courtier néerlandais populaire parmi les investisseurs européens pour ses tarifs extrêmement bas et sa large gamme d’options d’investissement.

- Tarifs : DEGIRO est souvent choisi pour ses coûts de transaction parmi les plus bas du marché. C’est notamment le cas sur les actions américaines et françaises avec des frais de transactions d’un euro par ordre.

- Offre de produits : DEGIRO offre un accès non seulement aux marchés d’actions et d’obligations, mais aussi à des fonds d’investissement. On retrouve également des futures, des options, et des ETF. La sélection couvre un large éventail de classes d’actifs et de marchés globaux. Vous pouvez retrouver plus de 57 places boursières à travers le monde.

- Plateforme de trading : Sa plateforme est relativement épurée mais efficace, convenant à ceux qui préfèrent une approche plus directe sans fonctionnalités superflues. Elle fournit tous les outils nécessaires pour une prise de décision informée, bien que certains investisseurs puissent trouver l’interface moins intuitive que celle des concurrents.

- Service client : Le support est disponible par téléphone et email, offrant une aide compétente bien que parfois l’accès peut être moins rapide que chez certains de ses concurrents.

Les critères de sélection d’un bon courtier

Pour réaliser ce classement des meilleurs courtiers en bourse chez qui ouvrir un CTO en 2025, nous avons pris en compte de nombreux aspects.

Notez que la liste qui suit n’est pas dans un ordre précis et que chaque personne priorisera des aspects différents en fonction de ses besoins et attentes.

- Sécurité : La protection de votre capital est la première des préoccupations. Vous devez vous assurer que le courtier est régulé et fiable. C’est le cas de Trade Republic, XTB ou encore DEGIRO.

- Tarifs : Comparez les frais de courtage, de tenue de compte, et frais annexes comme ceux pour les dépôts, retraits ou conversion entre dévisse.

- Offre de produits : Assurez-vous que le courtier propose une gamme de produits qui correspond à vos intérêts d’investissement, y compris les actions, obligations, produits dérivés, et ETF.

- Qualité du service client : Un bon service client est indispensable, surtout en cas de questions ou de problèmes. Vérifiez les avis des autres utilisateurs concernant la réactivité et la compétence du service client.

- Plateformes de trading : La plateforme doit être intuitive, fiable et équipée des outils nécessaires pour analyser et placer des ordres efficacement.

- Fonctionnalités : les fonctionnalités comme les fractions d’actions, les plans d’investissement programmés ou encore la rémunération des liquidités non investies peuvent vous aider à choisir une option plutôt qu’une autre.

Conclusion

Le CTO est une option d’investissement polyvalente et accessible. Elle vous offre une liberté considérable dans le choix des investissements. Cette enveloppe vous permet d’accéder aux marchés internationaux, et notamment le très demandé marché américain.

Cette enveloppe est adaptée si vous recherchez une diversification maximale de votre portefeuille, sans les contraintes de plafonnement ou de restrictions géographiques imposées par le PEA.

Avant de choisir d’ouvrir un CTO, il est essentiel d’évaluer vos besoins spécifiques et vos objectifs d’investissement. Chaque investisseur a des priorités différentes, certains peuvent privilégier la faible fiscalité, tandis que d’autres pourraient valoriser la flexibilité ou l’exposition à des marchés spécifiques.

Par conséquent, comprendre vos propres exigences vous aidera à déterminer si le compte-titres est l’enveloppe d’investissement la plus appropriée pour vous.

Si tel est le cas, des courtiers comme Trade Republic, XTB ou encore DEGIRO sont parmi les meilleurs du marché en 2025.