Monabanq est l’une des meilleures banques en ligne de France. Créée en 2006, elle se présente comme une filiale du groupe Crédit Mutuel. Avec plus d’une quinzaine d’années d’expérience sur le marché, elle affiche une offre complète dans laquelle on retrouve des produits bancaires accessibles au grand public.

Afin de vous permettre de découvrir cette banque en ligne, notre avis sur Monabanq va se pencher sur l’offre de cette dernière. Ainsi, nous allons prendre en considération l’ouverture d’un compte courant et les différents comptes bancaires, les cartes bancaires, les livrets d’épargne, l’assurance vie, les crédits, le service client ainsi que l’application mobile.

À la fin de l’année 2018, Monabanq comptait plus de 310 000 clients en France, un chiffre en constante hausse depuis cette période. Forte de l’expertise de sa maison mère Crédit Mutuel, la banque en ligne continue de capitaliser sur la relation client pour séduire le public. D’ailleurs, elle se positionne en accord avec son slogan : “Les gens avant l’argent”.

![]() 0 € de revenu exigé

0 € de revenu exigé

![]() Dépôt chèques et espèces

Dépôt chèques et espèces

![]() Visa Premier 0 condition

Visa Premier 0 condition

![]() Service client primé

Service client primé

160 €

OFFERTS

Conditions : Sans condition de revenus

Frais annuels : 36 € • Dépôt initial : 50 €

Dépôt de chèques : ✔ • Dépôt d'espèces : ✔

Coût mensuel : 0 €

Retraits zone euro : Gratuits • Paiements zone euro : Gratuits

Retraits en devises : 2% • Paiements en devises : 2%

Présentation de Monabanq

Nous l’avons dit, Monabanq est banque en ligne détenue par Crédit Mutuel. C’est le cas de la plupart des banques en ligne, à l’exemple de BoursoBank qui appartient à Société Générale ou de Hello bank! qui est une filiale de BNP Paribas.

Ce qui est intéressant, c’est que Monabanq a beau appartenir à Crédit Mutuel, elle est entièrement autonome. Ainsi, celle-ci bénéficie d’un double avantage, notamment celui d’innover avec flexibilité et indépendance pour rivaliser avec la concurrence sur le marché des banques en ligne. De l’autre côté, elle profite de l’expertise et du savoir-faire de la banque traditionnelle pour se positionner au-dessus des néobanques à bien des égards.

Comme d’autres banques en ligne, Monabanq a revu son offre il y a quelques années afin que celle-ci soit plus adaptée aux clients, le tout en rivalisant avec les banques traditionnelles d’un côté et les néobanques de l’autre. En ce sens, elle mise désormais sur trois comptes bancaires accompagnés par quatre cartes bancaires Visa. De plus, toutes sont accessibles sans condition de revenus, ce qui n’est pas le cas ailleurs.

Tout au long de notre avis sur Monabanq, un élément revient de manière régulière : le support client. Élue “service client de l’année” sur toutes les dernières éditions (depuis 7 ans), elle mise énormément sur la relation client pour attirer de nouveaux usagers. Si vous avez toujours besoin de cette relation humaine, mais que vous êtes prêt à migrer vers une banque en ligne pour faire des économies, cet établissement est un choix évident.

L’autre gros point fort de Monabanq, c’est qu’elle permet le dépôt de chèques et d’espèces directement dans les guichets automatiques de Crédit Mutuel et CIC. Si cette option semble évidente, seules deux banques en ligne proposent cette option en France à l’heure actuelle, il y a Monabanq et Hello bank!.

Au-delà de ses comptes courants et ses cartes bancaires, Monabanq propose aussi des solutions d’épargne comme un Livret A et un LDDS, mais aussi un Livret d’Épargne et des produits d’épargne pour les plus jeunes. Elle compte également sur des crédits ainsi que des assurances. Voici le détail de notre avis sur la banque en ligne.

Créer un compte chez Monabanq

Pour commencer, voici la marche à suivre ouvrir un compte chez Monabanq. Comme il s’agit d’une banque en ligne, la procédure prend un peu plus de temps que celle d’une néobanque. Et pour cause, l’établissement prend le temps de sécuriser la démarche en ligne et de valider votre dossier. Pas de panique, il ne faut pas plus de quelques minutes pour faire la demande.

Comment ouvrir un compte ?

Pour ouvrir un compte sur Monabanq, vous n’avez besoin que de quelques jours, c’est le temps de la validation de votre dossier et de vos pièces justificatives. D’ailleurs, sachez que vous n’avez aucun document à envoyer par voie postale, car tous les éléments se transmettent directement en ligne. Le formulaire repose sur quelques étapes chez la banque en ligne, voici le détail.

- Remplir le formulaire

- Signez le contrat en ligne

- Chargez les deux pièces justificatives (pièce d’identité et justificatif de domicile de moins de trois mois)

- Attendre la réponse de la banque initiale

- Réalisez un virement initial pour activer le compte courant

Pour ouvrir un compte chez Monabanq, il y a quelques conditions à respecter, voici le détail.

- Être majeur

- Avoir pièce d’identité européenne ou un titre de séjour français en cours de validité

- Habiter en France (DROM COM compris)

Quel dépôt minimum à l’ouverture du compte ?

Pour confirmer l’ouverture d’un compte courant chez Monabanq, il faut faire un premier versement. C’est le cas chez toutes les banques en ligne et les banques traditionnelles, cela permet son activation.

Le montant du versement initial à effectuer vers votre compte Monabanq doit être d’un montant de 150 euros au minimum, le virement doit provenir d’un compte à votre nom ouvert dans l’Espace Economique Européen.

La somme est créditée et accessible sur votre compte dès sa validation par Monabanq. C’est la même chose chez toutes les banques en ligne, sachant que ce virement peut atteindre jusqu’à 300 euros dans d’autres établissements bancaires.

Quels avantages à l’ouverture d’un compte ?

Lorsque vous ouvrez un compte chez Monabanq, vous avez droit à une offre de bienvenue. Actuellement, la prime de la banque en ligne vous rembourse votre compte courant pendant un an (jusqu’à 60 euros maximum) et vous offre 40 euros si vous prenez une carte Visa Premier ou Visa Platinum. Vous pouvez aussi bénéficier de 60 euros en plus au cas où vous utilisez le service de mobilité bancaire.

Si cela peut vous sembler un peu flou, nous allons détailler tous les comptes et les cartes bancaires dans cet avis sur Monabanq, cela devrait vous permettre de choisir l’offre la plus adaptée à vos attentes.

Le compte bancaire chez Monabanq

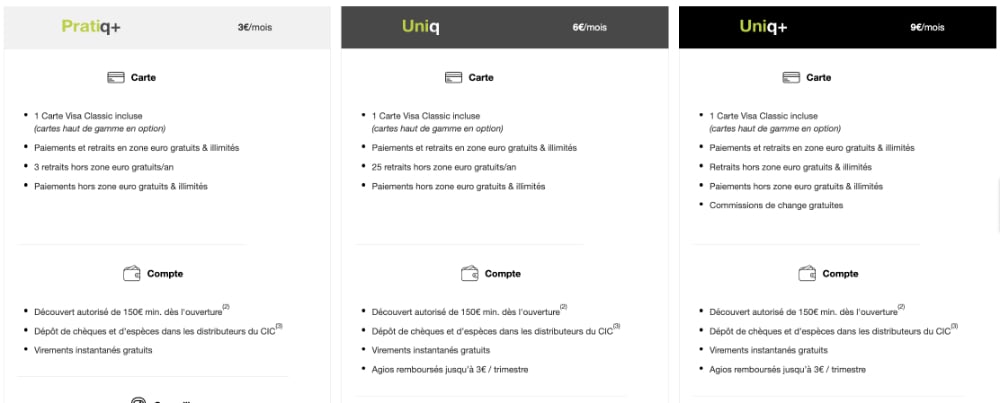

Notre avis sur Monabanq continue avec les différents comptes bancaires de la banque en ligne. À ce jour, elle compte trois comptes : Pratiq+, Uniq et Uniq+.

Pour résumer, Monabanq mise donc l’offre Pratiq+ d’un côté, elle se destine à un usage au quotidien. De l’autre côté, les offres Uniq se montrent parfaites pour les personnes qui voyagent. Si la banque en ligne a toujours été réputé pour ses offres pertinentes à l’étranger, elle a entièrement revu sa formule Uniq pour que son offre générale soit encore plus claire.

Avant de commencer à détailler chaque compte de Monabanq, il faut préciser que tous sont sans condition de revenus. Cela veut dire que vous ne devez pas justifier de gagner une somme minimum chaque mois pour pouvoir ouvrir un compte auprès de la banque en ligne. En contrepartie, chacun d’entre eux requiert une cotisation mensuelle dont le montant va de 3 à 9 euros par mois, autant dire que cela reste convenable.

Tous les comptes de Monabanq s’accompagnent d’une carte Visa Classic incluse dans l’offre, mais vous pouvez choisir une autre carte bancaire si vous le souhaitez.

Le compte courant Pratiq+

Nous l’avons dit, le compte Pratiq+ de Monabanq est parfait pour une utilisation au quotidien. Pour cette raison, il est le plus populaire de la gamme de la banque en ligne avec une cotisation de 3 euros par mois seulement. Celui-ci a le mérite d’inclure plusieurs avantages, notamment les paiements et les retraits gratuits et illimités dans la zone euro.

Il y a quelques années encore, Monabanq proposait également le compte Pratiq. Celui-ci rivalisait directement avec les offres d’entrée de gamme des néobanques, il car il incluait le strict minimum et se montrait parfait pour ceux qui souhaitent contrôler leur budget. Néanmoins, la banque en ligne a supprimé celui-ci au profit de Pratiq+, ce dernier a eu droit à une refonte qui le rend nettement plus attractif.

Le compte courant Uniq et Uniq+

En comparaison, les comptes Uniq et Uniq+ se montrent efficaces, surtout pour les personnes qui voyagent en dehors de la France, ceux-ci ont fait leur arrivée au sein de la gamme il y a quelques années. Leurs caractéristiques principales résident dans le fait qu’ils sont avantageux à l’étranger, que ce soit pour les retraits et les paiements en dehors de la zone euro ou l’assurance incluse.

Avec un prix de 9 euros par mois, le compte Uniq+ est le plus premium de Monabanq. Il inclut également l’absence de commissions de change et la réalisation gratuite des opérations courantes par les conseillers.

Si nous avons évoqué rapidement les prix des comptes courants de Monabanq, voici un rappel général de la cotisation mensuelle pour chaque compte mis en avant par la banque en ligne.

- Pratiq+ : 3 euros par mois

- Uniq : 6 euros par mois

- Uniq+ : 9 euros par mois

À cela, il faut ajouter que tous ces comptes courants signés Monabanq peuvent exister en compte joint. Dans ce cas, tous sont aussi accessibles sans condition de revenus. Pour ce faire, la démarche est similaire à celle de l’ouverture d’un compte individuel sur le site web ou l’application mobile de la banque en ligne.

Si vous prenez un compte joint, la cotisation mensuelle reste la même que pour un compte individuel chez Monabanq. Le tarif peut augmenter dans le cas où vous prenez une seconde carte bancaire pour le co-titulaire. Par exemple, si vous prenez le compte joint Pratiq+ à 3 euros par mois avec deux cartes Visa Classic, cela vous revient à 5 euros par mois (la première carte est incluse et la seconde carte est à 2 euros par mois).

Alimentation du compte

L’alimentation du compte est le gros point fort de Monabanq à notre avis. Et pour cause, la banque en ligne est l’une des seules à permettre le dépôt d’espèces et de chèques, Hello bank! est l’unique concurrent de la filiale de Crédit Mutuel qui mise également sur cette option à ce jour.

Plus concrètement, vous n’avez qu’à trouver un guichet automatique CIC ou Crédit Mutuel pour déposer des espèces sur votre compte Monabanq. Vous pouvez faire 1 dépôt d’espèces gratuits par trimestre (3 par an) avec les offres Pratiq+ et Uniq contre 3 dépôts d’espèces par trimestre (9 par an) avec l’offre Uniq+. Au-delà de ces volumes, le dépôt d’espèces est facturé à hauteur de 6 euros par opération.

Avec tous les comptes Monabanq, vous pouvez déposer des chèques gratuitement et sans limites. De la même façon, vous pouvez aussi alimenter le compte de votre choix en faisant des virements, comme avec toutes les autres banques en ligne.

Gestion du compte avec l’application mobile

Pour gérer votre compte courant chez Monabanq, vous n’avez qu’à vous connecter à l’espace client sur le site ou l’application mobile. Dès lors, vous pouvez profiter de toutes les fonctionnalités attendues chez une banque en ligne.

Avec votre smartphone, il est possible de se connecter à l’application (iOS et Android) de Monabanq en toute simplicité. Cela peut se faire à l’aide de la reconnaissance faciale, de la reconnaissance digitale (Face ID) ou encore de votre code d’accès.

Avec l’application mobile de Monabanq, vous pouvez consulter facilement le solde de votre compte tout en ayant accès à tout l’historique des opérations. De la même façon, il est possible de gérer vos comptes 24/24h et 7/7j ou encore faire des virements et suivre les prélèvements en catégorisant vos dépenses. Vous bénéficiez également d’un service de gestion de budget qu’il est possible d’activer ou de désactiver.

Les cartes bancaires de Monabanq

Quelle que soit la formule (Pratiq+, Uniq ou Uniq+) de Monabanq que vous prenez, la banque vous laisse choisir l’une de ses quatre cartes bancaires, toutes reposent sur le réseau Visa. En ce sens, vous bénéficiez de toutes les qualités de ce dernier, soit les retraits et les paiements dans de nombreux établissements à travers le monde. Cela représente plus de 31 millions de commerçants et plus de 1,4 million de distributeurs à travers le monde.

Les cartes bancaires de Monabanq

- Visa à autorisation systématique

- Visa Classic

- Visa Premier

- Visa Platinum

Toutes les cartes de Monabanq sont accessibles sans condition de revenus, même les cartes Premier et Platinum. C’est assez rare pour être souligné, surtout quand on sait que la majorité des offres concurrentes ont tendance à demander un revenu minimum de 1 000 euros par mois pour les cartes les plus premium.

À noter que toutes les cartes de Monabanq sont éco-responsables, ce qui est un petit plus bien appréciable. De plus, elles incluent toutes les paiements et les retraits sans frais en France et dans l’Espace économique européen (EEE).

Avec les cartes bancaires de Monabanq, vous pouvez choisir entre le débit immédiat ou différé. Le premier offre un prélèvement des retraits et des virements directement après sur votre compte tandis que le second permet les prélèvements des paiements en une seule et unique fois à chaque fin de mois.

De son côté, la carte Visa à autorisation systématique de Monabanq (et des autres banques) interroge le solde de votre compte à chaque opération pour la validation, sauf exception comme le péage et le parking.

Sinon, sachez que toutes les cartes de Monabanq profite de la compatibilité avec le paiement sans contact dans la limite de 50 euros, le paiement mobile et le paiement sur Internet. Pour ce faire, la banque en ligne est compatible avec les solutions Apple Pay, Paylib et Lyf Pay.

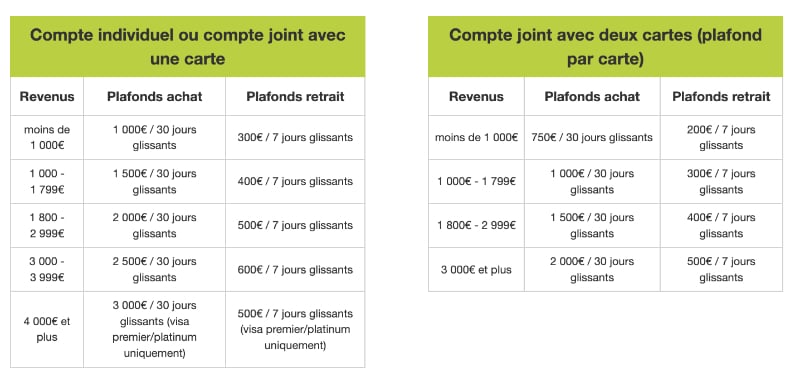

Les plafonds de paiements et de retrait

Chez Monabanq, les cartes de crédit s’accompagnent de plafonds de retraits et de paiements qui reposent sur vos revenus mensuels. Ils ne sont donc pas déterminés par la carte en elle-même, mais bien par ce que vous gagnez.

Cet élément est valable pour toute la gamme, qu’il s’agisse de la Visa à autorisation systématique, Classic, Premier et Platinum. Voici le détail, sachant que ce système vaut pour le compte individuel et le compte joint.

Les plafonds de paiements des cartes Monabanq selon vos revenus mensuels (sur 30 jours)

- Moins de 1 000 euros par mois : jusqu’à 1 000 euros

- De 1 000 euros à 1 800 euros par mois : jusqu’à 1 500 euros

- De 1 800 euros à 3 000 euros par mois : jusqu’à 2 000 euros

- De 3 000 euros par mois à 4 000 euros par mois : jusqu’à 2 500 euros

- Au-delà de 4 000 euros par mois : jusqu’à 3 000 euros (Visa Premier ou Visa Platinum uniquement)

Les plafonds de retraits des cartes Monabanq selon vos revenus mensuels (sur 7 jours)

- Moins de 1 000 euros par mois : jusqu’à 300 euros

- De 1 000 euros à 1 800 euros par mois : jusqu’à 400 euros

- De 1 800 euros à 3 000 euros par mois : jusqu’à 500 euros

- De 3 000 euros à 4 000 euros par mois : jusqu’à 600 euros

- Au-delà de 4 000 euros par mois : jusqu’à 500 euros (Visa Premier ou Visa Platinum uniquement)

Dans le détail, la carte Visa Classic est la carte incluse avec toutes les offres de Monabanq, vous n’avez rien à investir chaque mois en plus de la cotisation pour le compte de votre choix. Elle comprend une garantie basique, il s’agit d’une assurance décès et invalidité (jusqu’à 46 000 euros). De son côté, elle est principalement destinée à une utilisation classique au quotidien, celle-ci reste d’ailleurs la plus utilisée en France à ce jour.

Pour sa part, la carte Visa Premier se veut plus premium, il s’agit de la carte dorée de Monabanq. En termes d’assurance, elle va donc plus loin. Avec celle-ci, on retrouve une assurance décès et invalidité (jusqu’à 46 000 euros), médicale de déplacement, annulation de voyage (jusqu’à 5 000 euros), retard d’avion et/ou retard de bagage (jusqu’à 400 euros), une assurance perte, détérioration, vol de bagages (jusqu’à 800 euros) ou encore véhicule de location (remboursement de la franchise). Elle compte également la garantie neige et montagne (matériel, forfait…) et la responsabilité civile à l’étranger (jusqu’à 1,5 million d’euros).

Pour terminer sur ce point, la carte Visa Platinum est la plus haut de gamme de Monabanq, elle se situe entre la Premier et la Infinite sur le marché. Dans notre comparatif de banque en ligne, c’est aussi la seule à proposer une carte aussi premium sans condition de revenus. Elle inclut toutes les garanties et les assurances de la Visa Premier, mais les montants pris en compte sont plus conséquents.

En plus, la carte Visa Platinum de Monabanq mise également sur un accès prioritaire aux taxis, un service conciergerie et assistant Personnel de 9h à 21h du lundi au samedi, un accès aux lounges des aéroports du monde entier en cas de retard d’avion et des invitations à des évènements privés.

Le prix des cartes bancaires de Monabanq

Après avoir détaillé les caractéristiques, il est temps de passer aux prix des cartes dans notre avis sur Monabanq. Voici le récapitulatif des tarifs de la gamme Visa mis en avant par la banque en ligne.

- Visa à autorisation systématique : incluse

- Visa Classic : incluse

- Visa Premier : 3 euros par mois

- Visa Platinum : 9 euros par mois

La Visa Premier et la Visa Platinum de Monabanq s’accompagnent de prix vraiment compétitifs. Et pour cause, la carte dorée coûte 3 euros par mois seulement, soit 36 euros par an. En comparaison, une offre similaire revient entre 100 et 200 euros par an dans une banque traditionnelle.

C’est la même chose pour la carte Visa Platinum de Monabanq. Avec un prix de 9 euros par mois, soit 108 euros par an, elle est largement en dessous de toutes celles des banques traditionnelles. Surtout, cela vaut alors que ses caractéristiques sont proches de la célèbre Black Card.

On rappelle que toutes les cartes peuvent convenir à tous les comptes de Monabanq. Vous pouvez tout à fait prendre un compte Pratiq+ avec la Visa Platinum, un compte Uniq avec la Visa Premier… Vous choisissez votre compte et votre carte chez la banque en ligne. Même en additionnant les deux si vous prenez une carte non incluse, les tarifs restent très compétitifs sur le marché.

Les livrets d’épargne de Monabanq

Il est temps de se pencher sur les Livrets d’épargne de Monabanq. La banque en ligne compte plusieurs Livrets dans sa gamme, dont des solutions dédiées aux jeunes (12-18 ans ou 18-25 ans).

Livret A, LDDS et Livret Jeune

Les premières solutions d’épargne de Monabanq sont réglementés par l’État, il s’agit des traditionnels Livret A, LDDS (Livret Développement Durable et Solidaire) et Livret Jeune. Cela veut dire que chaque Livret profite d’une sécurisation du capital, le tout en étant exonéré d’impôts et de prélèvements sociaux et profite d’une rémunération. Voici ce qu’il faut savoir sur ces produits bancaires.

- Livret A : c’est le Livret d’épargne préféré du public en France, il s’agit d’une solution avec laquelle l’agent est accessible à tout moment. Le plafond de solde est de 22 950 euros pour une rémunération actuelle au taux de 3% net. Attention, il est limité à un Livret A par personne.

- LDDS : également très apprécié par le public en complément du Livret A, son capital est utilisé par l’État français pour financer des projets liés aux économies d’énergie. Le plafond de solde est de 12 000 euros pour une rémunération actuelle au taux de 3% net. Une fois de plus, il est limité à un LDDS par personne.

- Livret Jeune : cette solution est dédiée aux jeunes de 12 à 18 ans, elle permet de commencer une épargne. Son plafond est de 1 600 euros pour une rémunération de 3% net.

Livret d’Épargne

Par rapport aux comptes épargne qui sont réglementé par l’État, ce Livret d’Épargne a été conçu par Monabanq. Son intérêt réside dans le fait qu’il ne s’accompagne pas de plafond, vous pouvez donc déposer la somme de votre choix. Son taux de rémunération est de 5% brut annuel pendant trois mois pour un montant maximum de 150 000 euros.

Le Livret d’Épargne est entièrement gratuit et sans frais de gestion tandis que l’épargne est accessible à tout moment.

Compte à terme (2 ans ou 5 ans)

Le Compte à terme de Monabanq est un Livret d’épargne non réglementé par l’État, ce qui veut dire qu’il est soumis à l’impôt et aux prélèvements sociaux. Il peut s’étendre sur une durée de 2 à 5 ans.

D’abord, le Compte à terme de 2 ans mis en avant par Monabanq est accessible dès 3 000 euros de dépôt pour un taux de rendement actuariel annuel brut moyen de : 2,82%. Son plafond est de 150 000 euros.

De l’autre côté, le Compte à terme de 5 ans signé Monabanq inclut le même montant minimum à la souscription, soit 3 000 euros, pour le même plafond de 150 000 euros. En comparaison, son taux de rendement actuariel annuel brut moyen est de 3,02%.

Tout l’intérêt d’un Compte à terme, que ce soit chez Monabanq ou ailleurs, réside dans le fait qu’il affiche un taux d’intérêt élevé à condition que les sommes déposées soient bloquées pendant un certain temps. en ce sens, vous ne retirez pas l’argent durant cette période pour obtenir des intérêts. À cela, il faut ajouter que ces derniers sont soumis à l’impôt sur le revenus et aux prélèvements sociaux.

Rentabilis

Rentabilis est le dernier compte épargne mis en avant par Monabanq, celui-ci est plus récent que les autres au sein de la gamme. Il peut se positionner comme un bon complément du Livret A ou du LDDS, sachant qu’il affiche plusieurs avantages.

Dans le détail, Rentabilis a l’avantage de se présenter comme un compte rémunéré dont le taux est de 5% pendant 3 mois dans la limite de 150 000 euros. Le but de ce compte est de produire des intérêts calculés au jour le jour selon le solde créditeur du compte (les intérêts sont versés à la fin de chaque année civile). De l’autre côté, les versements sont libres tandis que les fonds sont accessibles à tout moment.

À noter que vous ne pouvez pas ouvrir un compte Rentabilis chez Monabanq si vous avez déjà un Livret d’épargne Monabanq.

L’assurance vie

Monabanq compte une assurance vie dans sa gamme, elle s’accompagne de la gestion libre et la gestion pilotée — c’est aussi le cas dans d’autres banques en ligne comme BoursoBank. Pour rappel, la gestion libre est destinée aux personnes ayant de bonnes connaissances financières. Dans les deux cas, ce produit supporte un risque de perte en capital, car il est soumis aux fluctuations des marchés boursiers.

Avec l’assurance vie de Monabanq, il n’y a pas de frais d’entrée, de sortie, de versements ou de changement de mode de gestion. On rappelle qu’il faut quand même s’acquitter des cotisations fiscales et sociales (PFU à 30%). Dès 500 euros, il est possible de mettre en place des versements libres programmés et dès 1 000 euros sans les versements programmés.

D’autre part, les investissements se font sur des unités de compte ou des fonds en Euros avec cette assurance vie, Monabanq compte trois mandats de Gestion Pilotée, deux fonds en Euros, plus de 250 supports en Unités de Compte dont 123 labellisés ISR et un fonds euro-croissance (Générations Croiss@nce durable).

Les placements

Parmi les autres produits bancaires de Monabanq, il y a les comptes épargnes dédiés au placement boursier. Tous sont soumis au marché boursier, ce qui veut dire que l’investissement présente un risque de perte en capital.

Dans la gamme de Monabanq, on retrouve un PEA (Plan Épargne Action) qui vous permet d’accéder à tout type de valeurs mobilières, notamment les actions, les obligations ou encore les OPCVM, le tout à partir de 15 euros. Celui-ci n’inclut pas de droit de garde ou de commissions pour les ordres de plus de 300 euros. Il est plafonné à 150 000 euros et soumis aux prélèvements sociaux.

À ses côtés, Monabanq mise sur un Compte Titres. Celui-ci peut se présenter comme un bon complément de votre épargne de précaution. Une fois de plus, il vous permet d’accéder à différents types de valeurs mobilières (actions, obligations, OPCVM…) à partir de 15 euros. Celui-ci n’a pas de plafond de versement, là où il est possible de détenir plusieurs Compte Titres chez la banque en ligne.

Les crédits chez Monabanq

Notre avis sur Monabanq va désormais se pencher sur les offres de crédits de la banque en ligne, elle en compte plusieurs dans sa gamme. Encore une fois, il faut ajouter à cela que le crédit immobilier et le crédit à la consommation (sous ce nom) ne font plus partie de son offre depuis quelques temps, l’établissement préfère favoriser des offres plus basiques.

D’abord, pouvez effectuer la demande de crédit directement en ligne sur le site ou l’application de Monabanq, vous devez être client et disposer d’un compte courant pour obtenir un prêt.

Le crédit de Monabanq prend plusieurs formes, voici les différentes offres de prêt personnel.

- Crédit renouvelable : de 500 euros à 5 000 euros à utiliser en une ou plusieurs fois, le crédit se reconstitue au fur et à mesure de vos remboursements, les mensualités sont fixées selon votre utilisation et l’argent est disponible en 48 heures. Sans frais de dossier.

- Crédit travaux : de 3 000 euros à 30 000 euros pour une durée de 12 à 72 mois, sans frais de dossier

- Crédit auto-moto : de 3 000 euros à 30 000 euros pour une durée de 12 à 72 mois, sans frais de dossier

- Autre projet : de 3 000 euros à 30 000 euros pour une durée de 12 à 72 mois, sans frais de dossier

Le service client chez Monabanq

Le service client est l’un des gros points forts de Monabanq à notre avis. Comme Crédit Mutuel, sa filiale mise sur la relation client. En ce sens, celui-ci a été “Élu Service Client de l’année” — dont en 2024 pour la septième année consécutive.

Dans les faits, vous pouvez joindre un conseiller Monabanq par téléphone du lundi au vendredi, de 8h à 21h, et le samedi de 8h à 18h, le siège de la banque est à Villeneuve d’Ascq. Il est aussi possible d’écrire par courrier, sur les réseaux sociaux ou encore par email.

Avec le service client de Monabanq, les appels sont décrochés en quelques dizaines secondes à peine pour un délai de 24 heures dans le cadre d’un rendez-vous. Peu de banques en ligne sont capables de faire aussi bien que la filiale de Crédit Mutuel, c’est un véritable avantage pour une banque qui revendique le fait de faire passer les gens avant l’argent.

Notre avis sur Monabanq

Il est l’heure maintenant de terminer notre avis sur Monabanq. La banque en ligne possède quelques éléments différenciants qui justifient pleinement son succès. Premièrement, c’est la banque en ligne qui offre le plus de confort en matière de relation client. Si vous passez d’une banque traditionnelle vers une banque en ligne, c’est celle qui sera la plus rassurante. “Elu Service Client de l’Année” depuis 7 ans, Monabanq est la plus évidente si vous avez toujours besoin d’un conseiller à votre écoute.

D’autre part, Monabanq est fidèle à sa maison-mère, dans le sens où elle se montre ouverte à tous. Il ne faut pas justifier de revenus, vous êtes donc libre d’y ouvrir un compte. Vous pouvez même prétendre à des cartes bancaires premium (Visa Premier ou Platinum) sans condition de revenu. Il faudra toutefois ajouter un supplément tous les mois.

Contrairement à BoursoBank, Monabanq est une banque en ligne payante. Elle justifie ce choix par le fait de trouver un modèle économique viable et sain, ce qui est aussi légitime). De plus, celle-ci reste nettement moins chère que tout autre établissement bancaire traditionnel. Le compte Pratiq+, qui est la formule la plus populaire, ne coûte que 3 euros par mois.

Enfin, Monabanq est aussi l’une des rares banques en ligne (avec Hello bank!) à pouvoir capitaliser sur le réseau d’agences de sa maison-mère. Les clients peuvent déposer des chèques et des espèces dans les distributeurs automatiques du CIC et Crédit Mutuel. Face à BoursoBank ou BforBank qui ne permettent tout simplement plus de déposer des espèces à leurs clients, Monabanq fait figure d’exception.

Bref, choisir Monabanq, c’est choisir le confort.