Hello bank! fait partie des banques en ligne les plus appréciées du public en France. Avec plus de 800 000 clients à la fin de l’année 2025, celle-ci compte sur l’expertise de sa maison mère BNP Paribas ainsi que son offre complète et accessible. Dans la gamme, on retrouve deux cartes bancaires accompagnées d’un compte courant : Hello One et Hello Prime.

Pour vous aider à choisir la meilleure offre, nous avons mis en place un comparatif entre Hello One et Hello Prime. Nous allons évoquer en détail les caractéristiques des deux offres de la banque en ligne ainsi que leurs avantages, leurs prix ou leurs spécificités. À la lecture de notre guide, vous devriez être en mesure de sélectionner la formule la plus adaptée à vos attentes et votre budget.

![]() Offre gratuite et sans condition

Offre gratuite et sans condition

![]() Zéro frais à l'étranger

Zéro frais à l'étranger

![]() Meilleur livret d'épargne

Meilleur livret d'épargne

180 €

OFFERTS

Conditions : Sans condition de revenus

Frais annuels : 0 € • Dépôt initial : 10 €

Dépôt de chèques : ✔ • Dépôt d'espèces : ✔

Coût mensuel : 0 €

Retraits zone euro : Gratuits • Paiements zone euro : Gratuits

Retraits en devises : Gratuits • Paiements en devises : Gratuits

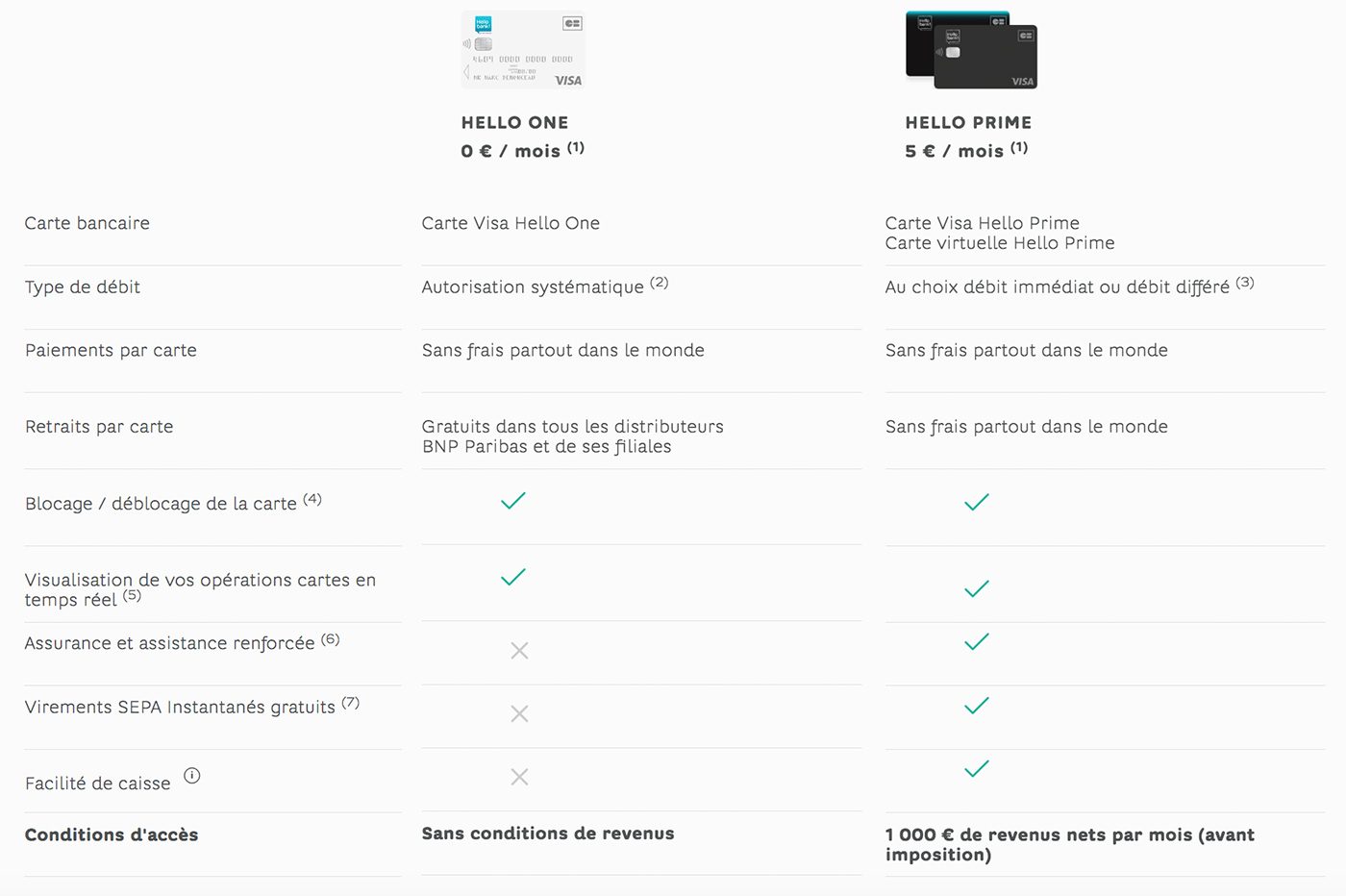

Hello One vs Hello Prime : quelles conditions d’éligibilité ?

Il y a quelques années, Hello bank! a repensé toute sa gamme pour se concentrer sur deux offres : Hello One et Hello Prime. À la suite de cette refonte, elle a mis fin aux traditionnelles cartes Visa qui composaient son offre en 2020, car celle-ci avait pour projet de se démarquer du marché tout en concurrençant les néobanques comme N26 ou Revolut.

En conséquence, les offres Hello One et Hello Prime s’adressent à deux publics différents. C’est la raison pour laquelle les prix, les conditions d’éligibilité et les avantages ne sont pas les mêmes avec ces deux cartes bancaires. Dans un cas comme dans l’autre, il faut obligatoirement être majeur et résider en France pour être autorisé à ouvrir un compte courant auprès de la banque en ligne et choisir une formule.

Avec Hello One et Hello Prime, les conditions sont différentes. Et pour cause, la première est une offre entièrement gratuite et sans conditions de revenus, elle se destine à toutes les personnes qui souhaitent contrôler leur budget avec soin sans dépenser pour disposer d’une carte bancaire. Cette formule rivalise directement avec les offres accessibles des néobanques comme N26 et consorts.

Face à Hello One, Hello Prime se présente comme une carte plus premium avec sa couleur noire. En ce sens, elle requiert une condition de revenus de 1 000 euros par mois au minimum avant impôts. Cette formule coûte 5 euros par mois, un tarif qui donne accès à des avantages nettement plus nombreux en France comme à l’étranger.

Les cartes bancaires Hello One et Hello Prime

Les offres Hello One et Hello Prime incluent un compte courant et une carte bancaire. Compte tenu des différences de cibles, de conditions et de prix, les caractéristiques de ces formules ne sont pas les mêmes. En termes de points communs, il faut tout de même rappeler que les deux cartes reposent sur le réseau Visa. Dans les deux cas, cela vous offre donc la possibilité de régler vos achats auprès de 31 millions de commerçants partenaires et de faire un retrait auprès de 1,4 million de distributeurs compatibles à travers 200 pays dans le monde.

La première différence entre les cartes Hello One et Hello Prime, c’est dans le type de débit. En effet, la première offre inclut une carte de paiement à autorisation systématique (avec débit immédiat, donc). Avec la seconde, vous avez le choix entre le débit immédiat ou le débit différé.

Pour rappel, le débit immédiat vous permet de disposer d’une carte qui interroge le solde de votre compte à chaque opération avant la validation du paiement, hormis quelques exceptions comme le péage ou le parking. Tous les paiements et les retraits sont donc prélevés dans l’immédiat. Avec le débit différé, les retraits sont aussi prélevés directement, mais les paiements sont prélevés en une seule fois à la fin du mois.

Face à la carte Hello Prime, plus premium, la carte Hello One est forcément à autorisation systématique chez Hello bank!, elle bloque le compte si les fonds ne sont pas disponibles de suite. Nous évoquerons les détails du découvert autorisé par la banque en ligne plus tard dans ce comparatif.

Les paiements et les retraits

Les cartes One et Prime ne se dotent pas des mêmes avantages en termes de paiements et de retraits. Avec l’offre gratuite de Hello bank!, les retraits et les paiements sont gratuits et illimités en France. À l’étranger, les paiements sont gratuits, ce qui vaut aussi pour les retraits s’ils sont effectués auprès d’un automate appartenant au réseau BNP Paribas. Sinon, les frais sont de 1,50% du montant retiré peu importe la devise.

De son côté, la carte Hello Prime a droit aux paiements et aux retraits gratuits et illimités en France comme à l’étranger, quel que soit le distributeur automatique. C’est un véritable avantage qui marque la différence avec la carte Hello One de Hello bank!, ce qui explique aussi pourquoi il s’agit de l’offre à privilégier si vous êtes souvent en déplacement. Peu de banques en ligne ou de banques traditionnelles sont en mesure de faire aussi bien sur ce point, surtout pour une carte bancaire à 5 euros par mois.

Les plafonds et le découvert autorisé

La différence entre Hello One et Hello Prime se mesure également avec les plafonds de retraits et de paiements qui accompagnent les deux cartes bancaires de Hello bank!, voici le détail.

Les plafonds de paiements (sur 30 jours)

- Hello One : jusqu’à 1 000 euros

- Hello Prime : jusqu’à 2 500 euros

Les plafonds de retraits (sur 7 jours)

- Hello One : jusqu’à 400 euros

- Hello Prime : jusqu’à 1 000 euros

Que ce soit avec les cartes bancaires Hello One ou Hello Prime, il est possible de changer temporairement les plafonds directement depuis l’application mobile. Évidemment, cela se fait à condition que la banque en ligne accepte la modification.

Pour ce qui est du découvert autorisé, celui-ci marque une autre différence dans notre comparatif Hello One vs Hello Prime. En effet, la première carte ne confère aucune facilité de caisse alors que c’est le cas de la seconde.

Avec la carte Hello Prime, la facilité de caisse automatique est de 250 euros, il faut logiquement l’accord de la banque en ligne pour qu’elle s’applique. Sinon, il est possible de la modifier sous réserve de fournir des preuves de revenus ou d’encours.

Avec Hello Prime, vous pouvez avoir un compte courant débiteur pour une durée maximale de 15 jours par période de 30 jours consécutifs. Des agios sont prélevés au taux nominal conventionnel indiqué sur le contrat dès que le compte est débiteur (comme avec toutes les banques), mais il n’y a pas de commission d’intervention, ce qui est avantageux.

Les garanties

Les garanties ne sont pas similaires avec les offres Hello One et Hello Prime, car la première n’en possède tout simplement pas, elles sont en option.

Avec la carte plus premium, Hello Prime, l’assurance et la garantie sont similaires à celles d’une Visa Premier. Cela inclut une protection étendue au quotidien et lors des déplacements à l’étranger, une assistance médicale et une solution de dépannage à l’étranger en cas de perte, de vol ou d’utilisation frauduleuse de votre carte.

Cet élément explique également la différence de prix entre les cartes Hello One et Hello Prime.

Le service client

Le service client n’est pas non plus le même selon l’offre. Que vous preniez la carte Hello One ou Hello Prime, vous avez évidemment accès aux conseillers Hello Team par téléphone, email, chat ou réseaux sociaux.

Toutefois, les personnes disposant de la carte la plus premium sont prioritaires, sachant qu’ils peuvent aussi profiter d’une assistance plus complète s’ils ont besoin d’utiliser la garantie ou l’assurance de Hello Prime à l’étranger.

Les prix de Hello One et Hello Prime

Si nous avons déjà évoqué les prix des cartes dans notre comparatif Hello One vs Hello Prime, rien ne vaut un petit récapitulatif avec les tarifs.

- Hello One : gratuite

- Hello Prime : 5 euros par mois

Actuellement, Hello bank! propose une offre de bienvenue dans le cas où vous prenez la carte Hello Prime. Son tarif revient à 1 euro par mois pendant six mois puis il revient au prix de base de 5 euros par mois. Il faut noter que cette carte premium est l’une des plus accessibles du segment sur le marché.

Ainsi, les néobanques proposent des offres plus accessibles que l’offre Hello Prime, mais moins complètes. Sinon, elles avancent des offres nettement plus chères pour des caractéristiques qui ne sont pas à la hauteur de l’offre avancée par Hello bank!.

Face aux banques traditionnelles, la carte Hello Prime s’impose aussi avec son prix de 5 euros, cela représente une somme de 60 euros par an pour une carte similaire à une Visa Premier. En comparaison, les prix de cette dernière sont nettement plus proches des 100 à 200 euros par an chez les établissements classiques.

Avec Hello One et Hello Prime, vous n’avez pas de minimum d’utilisation de votre carte. C’est le cas de plusieurs banques en ligne, notamment BoursoBank qui facture entre 5 et 9 euros par mois si vous ne vous servez pas de votre carte bancaire pendant un mois : ce n’est pas le cas avec la banque en ligne de BNP Paribas.

La gestion du compte courant et des cartes Hello bank!

Les formules Hello One et Hello Prime ont logiquement des caractéristiques différentes pour la carte bancaire. Les deux offrent le même niveau de services pour la gestion du compte courant via l’application mobile.

Les fonctionnalités de l’application mobile

Avec les formules Hello One et Hello Prime, vous pouvez gérer directement votre compte et votre carte en ligne depuis votre espace personnel sur le site ou l’application mobile. Cela vous donne accès à plusieurs fonctionnalités, voici le résumé.

- Consultation du solde de votre compte

- Catégorisation automatique des dépenses

- Visualisation des factures

- Agrégation de comptes bancaires

- Notifications d’alerte selon les mouvements du compte

- Modification des plafonds de paiement et retrait

- Activation et désactivation du paiement sans contact (jusqu’à 50 euros)

- Virements SEPA instantanés

- Service de mobilité bancaire Hello Start + (pour changer de banque)

- Service d’opposition en cas de perte ou de vol de la carte

- Paiement mobile (Apple Pay, Google Pay et Paylib)

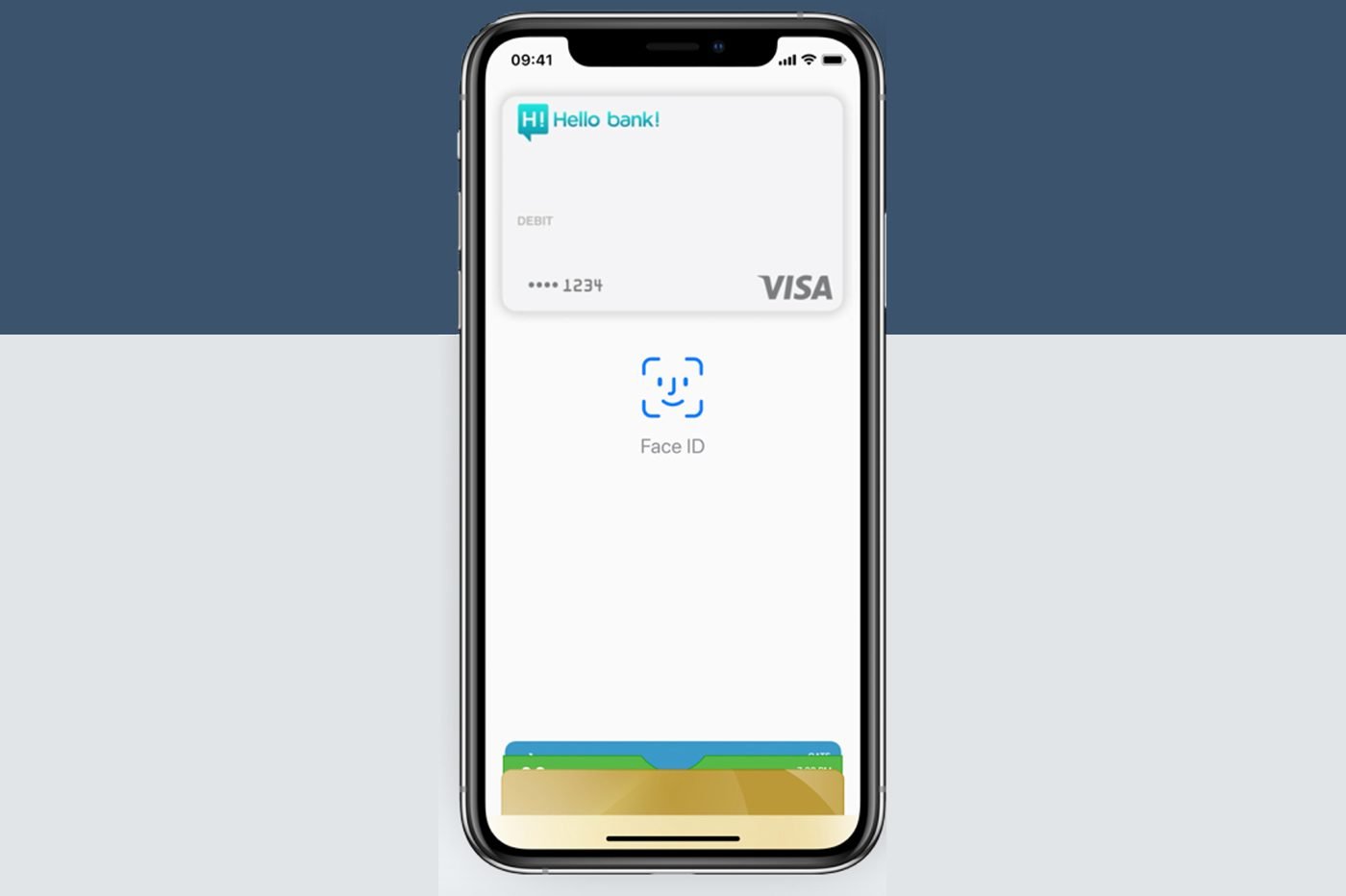

Le paiement mobile

Il est pertinent d’évoquer le paiement mobile plus en détail dans notre comparatif Hello One vs Hello Prime. Dans un premier temps, cette option est valable avec les deux offres, elle vous permet d’ajouter votre carte sur votre smartphone pour payer avec le téléphone plutôt que de devoir sortir votre carte bancaire.

Le paiement mobile chez Hello bank! s’avère efficace à plusieurs niveaux, ne serait-ce que pour toutes les personnes têtes en l’air qui oublient leur carte bancaire chez eux lorsqu’ils quittent leur logement. En plus, cette solution s’avère très sécurisée, car elle demande une authentification renforcée pour chaque transaction, que ce soit en ligne ou en boutique.

Dans tous les cas, que ce soit en ligne ou en magasin, il faut confirmer le paiement avec la reconnaissance faciale, la reconnaissance digitale ou le code secret que vous avez ajouté au préalable.

De plus, le paiement mobile avec les cartes Hello One et Hello Prime n’est pas limité à 50 euros comme le paiement sans contact, les plafonds sont les mêmes que ceux de la carte bancaire associée. La procédure est plus sécurisée que le paiement sans contact qui ne demande aucune identification, ce qui entraîne un risque de fraude en cas de perte ou de vol.

Enfin, vous pouvez désactiver ou activer le paiement mobile facilement depuis l’application mobile, cela vaut pour les cartes Hello One et Hello Prime. À noter que les deux offres sont compatibles avec Apple Pay, Google Pay et Paylib.

Le dépôt d’espèces et de chèques

L’un des gros points forts de Hello bank!, c’est le dépôt d’espèces et de chèques : vous avez droit à cette option avec les offres Hello One et Hello Prime. Dans les faits, la banque en ligne compte sur la force de frappe et le rayonnement de sa maison mère BNP Paribas pour proposer cette fonctionnalité.

Avec cette option avancée par Hello bank!, vous pouvez aller dans un des guichets automatiques du groupe bancaire pour déposer de l’argent ou des chèques en toute simplicité. Il suffit d’avoir votre carte avec vous comme pour un dépôt dans une banque traditionnelle.

Si le dépôt d’espèces et de chèques semble être une évidence chez Hello bank!, il s’agit de la seule banque en ligne à proposer cette option gratuite et illimitée avec Hello One et Hello Prime. Monabanq (Crédit Mutuel) fait de même pour le dépôt d’espèces, sauf que celui-ci est limité à un certain volume par mois et concerné par des frais. Sinon, aucun autre concurrent n’affiche cette caractéristique dans ses formules, même BoursoBank qui appartient pourtant à Société Générale.

En conclusion, faut-il choisir Hello One ou Hello Prime ?

Il est temps de conclure notre comparatif entre Hello One et Hello Prime. À nos yeux, Hello bank! fait fort en proposant deux cartes bancaires qui s’adressent à des publics différents en termes d’attentes et de budget. Ainsi, chacun peut choisir l’offre qui lui correspond tout en bénéficiant de plusieurs avantages communs en France et à l’étranger.

Si vous êtes souvent en déplacement, il n’y a aucun doute sur le fait qu’il faille choisir Hello Prime. Avec un tarif très compétitif de 5 euros par mois, la carte bancaire donne accès à tous les paiements et les retraits gratuits dans l’Hexagone et à l’étranger. Même sans voyager, cette offre s’avère plus efficace selon nous, que ce soit en matière de paiements et de retraits, mais aussi de plafonds, de garanties et d’assurances.

Dans tous les cas, le compte et les cartes Hello One et Hello Prime s’accompagnent de nombreux services accessibles directement depuis l’application, à l’exemple de l’agrégateur de compte ou du paiement mobile. De plus, vous avez forcément droit au dépôt d’espèces et de chèques depuis les guichets automatiques de BNP Paribas. Avec de tels atouts, nul doute que la banque en ligne devrait passer le cap du million de clients durant l’année en cours.