Plusieurs banques en ligne s’illustrent sur le marché français. Ces établissements s’appuient tous sur un compte courant et des cartes bancaires ainsi que d’autres produits, mais leurs différences peuvent rendre le choix difficile à faire. Parmi les différents établissements, on retrouve Hello bank! et Monabanq. Alors, laquelle choisir ?

Afin de vous aider à en savoir plus, nous avons mis en place un comparatif Hello bank! vs Monabanq. Celui-ci va mettre en évidence toutes les caractéristiques de chaque offre avec les points communs et les différences, ce qui devrait vous orienter vers la banque en ligne qu’il vous faut.

Il fat ajouter de suite que Hello bank! et Monabanq ne proposent pas uniquement un compte et une carte bancaire. Comme toutes les banques en ligne, elles vont plus loin que les néobanques en affichant d’autres produits bancaires dans leur gamme, dont les solutions d’épargne, les crédits ou l’assurance vie.

![]() Offre gratuite et sans condition

Offre gratuite et sans condition

![]() Zéro frais à l'étranger

Zéro frais à l'étranger

![]() Meilleur livret d'épargne

Meilleur livret d'épargne

180 €

OFFERTS

Conditions : Sans condition de revenus

Frais annuels : 0 € • Dépôt initial : 10 €

Dépôt de chèques : ✔ • Dépôt d'espèces : ✔

Coût mensuel : 0 €

Retraits zone euro : Gratuits • Paiements zone euro : Gratuits

Retraits en devises : Gratuits • Paiements en devises : Gratuits

![]() 0 € de revenu exigé

0 € de revenu exigé

![]() Dépôt chèques et espèces

Dépôt chèques et espèces

![]() Visa Premier 0 condition

Visa Premier 0 condition

![]() Service client primé

Service client primé

160 €

OFFERTS

Conditions : Sans condition de revenus

Frais annuels : 36 € • Dépôt initial : 50 €

Dépôt de chèques : ✔ • Dépôt d'espèces : ✔

Coût mensuel : 0 €

Retraits zone euro : Gratuits • Paiements zone euro : Gratuits

Retraits en devises : 2% • Paiements en devises : 2%

Notre comparatif Hello bank! vs Monabanq

Avant d’attaquer notre comparatif Hello bank! vs Monabanq, il faut rappeler que chaque banque en ligne est détenue par une banque traditionnelle en France. En ce sens, la première est une marque de BNP Paribas, elle est arrivée sur le marché en 2013 et comptait plus de 800 000 clients au printemps 2025. Pour sa part, Monabanq est une filiale de Crédit Mutuel qui existe depuis 2006 pour plus de 310 000 clients à la même période.

Hello bank! et Monabanq ont le même positionnement sur le marché, ce sont des banques en ligne qui s’adressent au plus grand nombre avec des offres accessibles. Avec la filiale de BNP Paribas, on retrouve ainsi deux cartes bancaires avec le compte courant, chacune d’entre elles se montrent intéressante de façon à ce que tout le monde puisse s’y retrouver

Face à Hello bank!, Monabanq se veut accessible à tous et mise sur la relation client — au même titre que son propriétaire, Crédit Mutuel. En 2024, la banque en ligne a été “Élue service client de l’année” pour la septième année de suite en France, preuve de sa capacité à répondre efficacement aux questions du public. Elle propose quatre cartes pour trois comptes bancaires, c’est une spécificité de la banque en ligne que nous évoquerons plus en détail.

Le gros avantage de Hello bank! et Monabanq, c’est que ce sont les seules banques en ligne à proposer le dépôt d’espèces et de chèques dans leur offre. C’est un élément sur lequel nous reviendrons également au cours de notre comparatif.

Les conditions d’éligibilité

Pour ouvrir un compte chez Hello bank! ou Monabanq, il y a quelques conditions à respecter. Globalement, ce sont les mêmes conditions chez toutes les banques en ligne, voici le détail.

- Être majeur

- Résider en France (fiscalement et physiquement)

- Être titulaire d’un compte bancaire ouvert en France à son nom

- Ne pas faire l’objet d’incidents bancaires auprès d’autres organismes financiers

Les cartes bancaires de Hello bank! vs Monabanq

Hello bank! et Monabanq avancent plusieurs cartes bancaires, nous l’avons dit. Toutes les cartes ont des caractéristiques et des avantages différents, voici un récapitulatif rapide des offres disponibles.

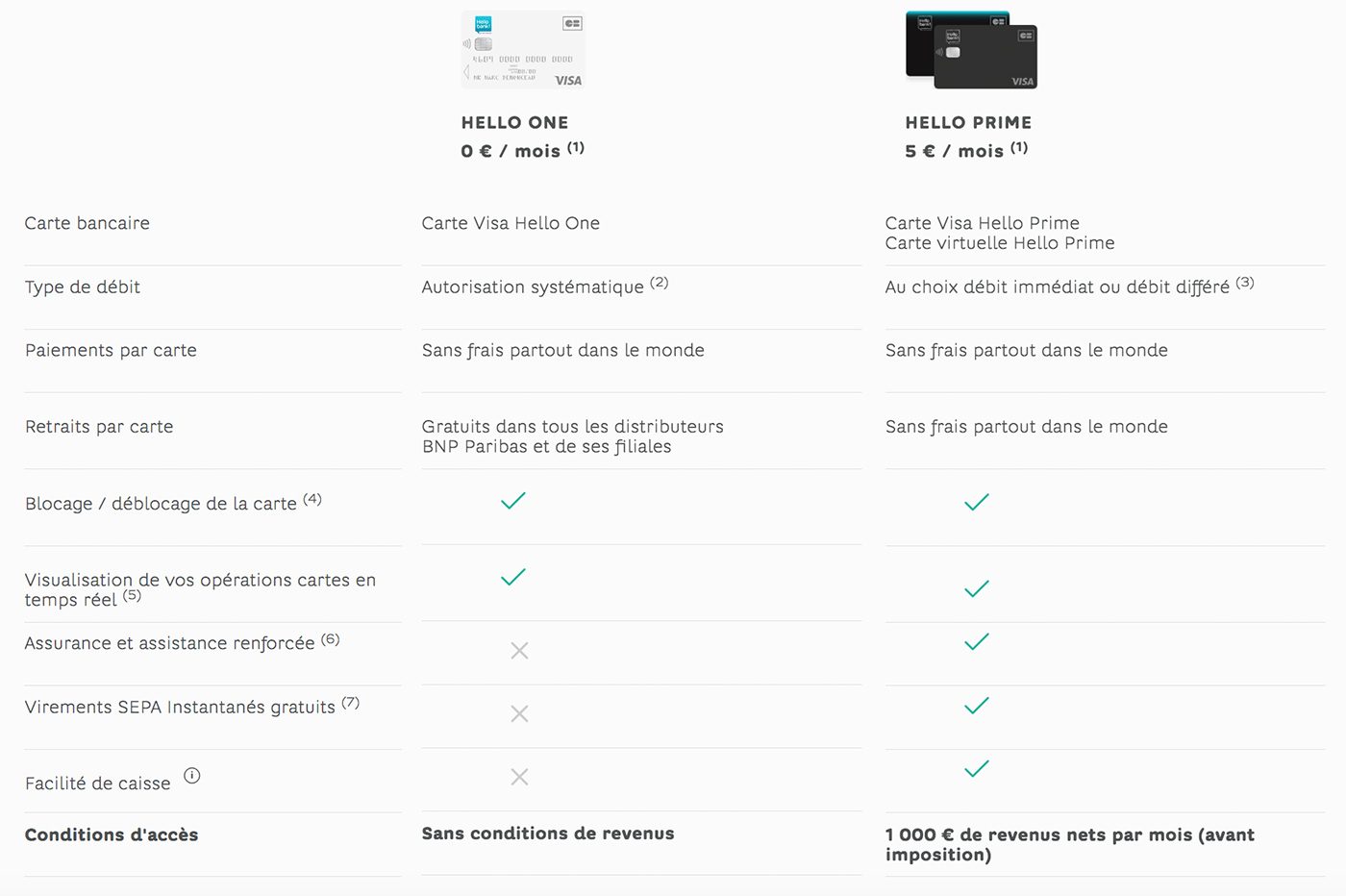

Les cartes bancaires de Hello bank!

- Hello One

- Hello Prime

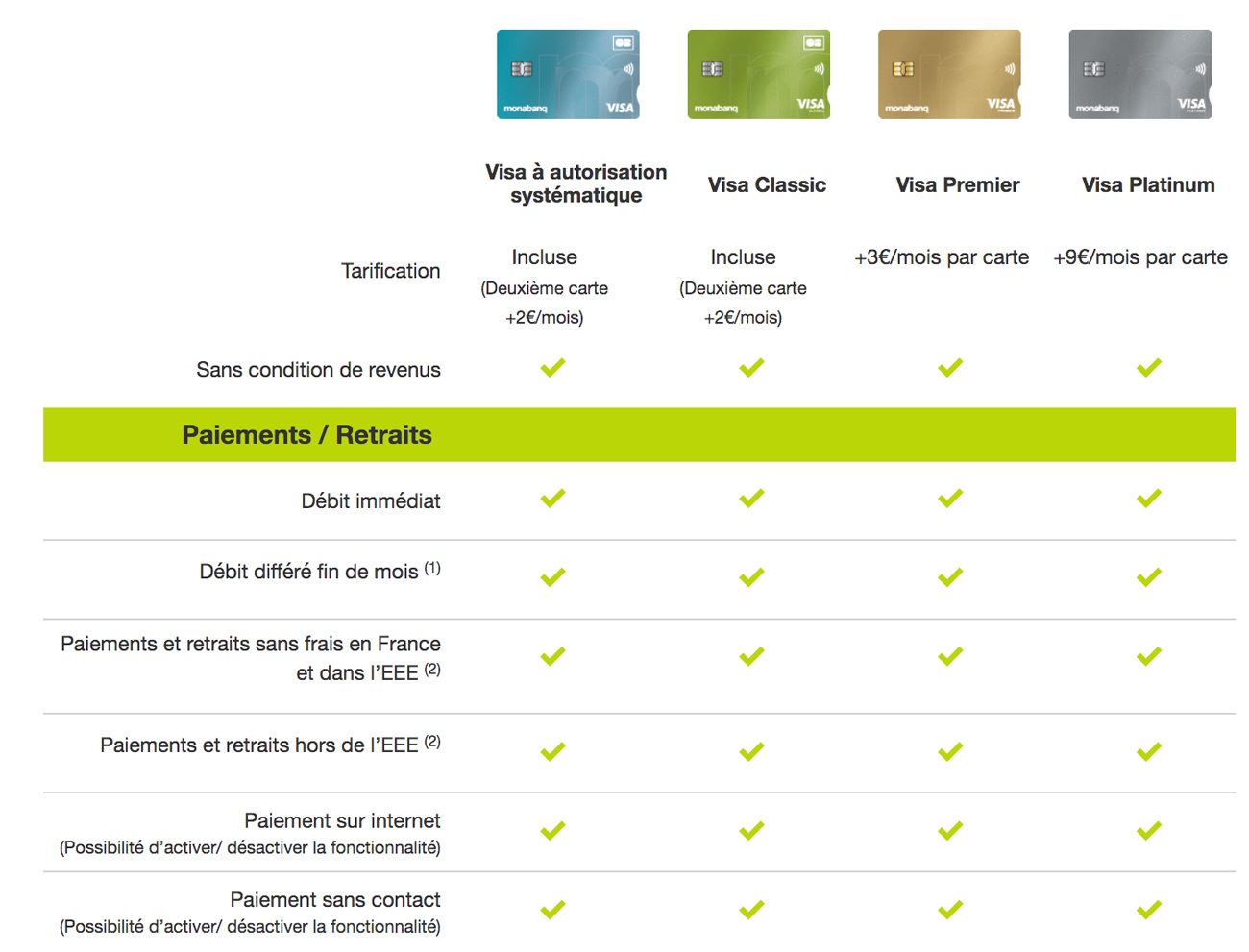

Les cartes bancaires de Monabanq

- Visa à autorisation systématique

- Visa Classic

- Visa Premier

- Visa Platinum

Le réseau

Hello bank! et Monabanq comptent toutes deux sur le réseau Visa pour toutes leurs cartes bancaires. L’émetteur vous permet d’accéder à plus de 31 millions de commerçants et plus de 1,4 million de distributeurs à travers le monde, c’est l’un des acteurs les plus connus de son secteur avec Mastercard.

En plus, les cartes de Hello bank! et Monabanq profitent des garanties et des assurances Visa, nous y reviendrons également.

Une offre gratuite

Hello bank! et Monabanq proposent toutes deux une carte bancaire gratuite. Il y en a même deux chez la filiale de Crédit Mutuel, ce qui fait que vous pouvez obtenir la carte Hello One d’un côté et la Visa à autorisation systématique ou la Visa Classic de l’autre.

D’abord, la carte Hello One de Hello bank! est entièrement gratuite et sans frais. Il s’agit d’une carte de débit immédiat à autorisation systématique, elle est donc sans découvert autorisé. Elle est également sans condition de revenus, vous n’avez pas besoin de prétendre à un certain salaire pour pouvoir en faire la demande.

Dans le détail, la carte Hello One avancée par Hello bank! inclut les paiements et les retraits en France de manière illimitée, comme les paiements en devises à l’étranger. Sinon, vous avez droit aux retraits gratuits (et illimités) en devises à l’étranger, mais à condition qu’ils soient réalisés auprès d’un distributeur du réseau BNP Paribas. Si ce n’est pas le cas, ils sont facturés à hauteur de 1,50% du montant retiré.

Face à Hello bank!, Monabanq propose les cartes Visa à autorisation systématique et Visa Classic sont accessibles sans condition de revenus, sachant que la première n’inclut pas de découvert autorisé. Pour ce qui est des fonctionnalités, elles dépendent principalement du compte bancaire que vous prenez.

Nous l’avons dit, Monabanq diffère de Hello bank! en ayant a la particularité de proposer différents comptes que vous pouvez associer à la carte de votre choix. Tous s’accompagnent d’une cotisation de quelques euros par mois, nous y reviendrons. Dans tous les cas, les cartes Visa à autorisation systématique et Visa Classic sont incluses et gratuites.

Que ce soit avec Hello bank! ou Monabanq, vous n’avez pas besoin d’utiliser votre carte une fois par mois sous peine de frais. C’est parfois le cas chez d’autres banques en ligne, notammennt BoursoBank.

À noter que le niveau d’assurances de la carte Hello One est au niveau de celles d’une Visa Classic (jusqu’à 46 000 euros). Les assurances sont de mise avec les deux cartes de Hello bank! et Monabanq, là où la carte Visa à autorisation systématique n’inclut pas ce service.

Une offre payante

En plus des offres gratuites, Hello bank! et Monabanq avancent des offres payantes dans leur gamme, il y a les cartes Hello Prime ou Visa Premier et Visa Platinum. L’offre premium de Hello bank! est accessible avec condition de revenus, il faut justifier d’un revenu de 1 000 euros net par mois au moins pour pouvoir la commander, elle s’accompagne d’une autorisation de découvert et de nombreux avantages.

Avec la carte Hello Prime de Hello bank!, les paiements et les retraits en France et à l’étranger, que ce soit en euros ou en devises, sont illimités et gratuits. Cela vaut même quand les retraits ne sont pas effectués dans un distributeur du groupe BNP Paribas. Son prix est de 5 euros par mois.

Pour rivaliser avec Hello bank!, Monabanq propose une Visa Premier à 3 euros par mois et une Visa Platinum à 9 euros par mois, le tout sans condition de revenus. Pour rappel, cette dernière se positionne juste entre la carte dorée et la carte noire (Visa Infinite), ce qui veut dire qu’elle est très premium. La banque en ligne est la seule à proposer cette offre sur le marché.

Les cartes de Hello bank! et Monabanq incluent toutes les assurances du niveau d’une Visa Premier, soit jusqu’à 2 001 600 euros. La carte Visa Platinum de la filiale de Crédit Mutuel va logiquement un peu plus loin avec d’autres avantages.

Les conditions de revenus

Nous avons évoqué rapidement les conditions de revenus requises par Hello bank! et Monabanq. Voici un récapitulatif avec toutes les offres de ces banques en ligne.

Les conditions de revenus chez Hello bank!

- Hello One : Pas de condition de revenus

- Hello Prime : 1 000 euros net par mois (ou 2 000 euros net par mois à deux pour un compte joint)

Les conditions de revenus chez Monabanq

- Visa à autorisation systématique : Pas de condition de revenus

- Visa Classic : Pas de condition de revenus

- Visa Premier : Pas de condition de revenus

- Visa Platinum : Pas de condition de revenus

Les plafonds

Les cartes de Hello bank! et Monabanq ne s’accompagnent pas forcément des mêmes plafonds de paiement et de retrait.

Chez Hello bank!, les plafonds varient selon la carte bancaire que vous prenez (Hello One ou Hello Prime). Chez Monabanq, il est le même sur toutes les cartes, mais il évolue selon votre niveau de revenus. Voici un récapitulatif.

Les plafonds de paiements Hello bank! (sur 30 jours) :

- Hello One : jusqu’à 1 000 euros

- Hello Prime : jusqu’à 2 500 euros

Les plafonds de retraits Hello bank! (sur 7 jours) :

- Hello One : jusqu’à 400 euros

- Hello Prime : jusqu’à 1 000 euros

Les plafonds de paiements des cartes Monabanq selon vos revenus mensuels (sur 30 jours)

- Moins de 1 000 euros par mois : jusqu’à 1 000 euros

- De 1 000 euros à 1 800 euros par mois : jusqu’à 1 500 euros

- De 1 800 euros à 3 000 euros par mois : jusqu’à 2 000 euros

- De 3 000 euros par mois à 4 000 euros par mois : jusqu’à 2 500 euros

- Au-delà de 4 000 euros par mois : jusqu’à 3 000 euros (Visa Premier ou Visa Platinum uniquement)

Les plafonds de retraits des cartes Monabanq selon vos revenus mensuels (sur 7 jours)

- Moins de 1 000 euros par mois : jusqu’à 300 euros

- De 1 000 euros à 1 800 euros par mois : jusqu’à 400 euros

- De 1 800 euros à 3 000 euros par mois : jusqu’à 500 euros

- De 3 000 euros à 4 000 euros par mois : jusqu’à 600 euros

- Au-delà de 4 000 euros par mois : jusqu’à 500 euros (Visa Premier ou Visa Platinum uniquement)

Le découvert autorisé

Nous avons évoqué rapidement le découvert autorisé des cartes de Hello bank! et Monabanq. Les cartes Hello One et Visa à autorisation systématique n’ont pas droit à cette option, mais elle est disponible pour toutes les autres formules.

Avec Hello Prime, le découvert autorisé est baptisé facilité de caisse chez Hello bank!, il permet d’avoir un compte débiteur durant 15 jours consécutifs. Le montant est à déterminer selon vos revenus, la banque en ligne prend des agios au taux débiteur de 8%, mais aucune commission d’intervention.

Chez Monabanq, il est également possible d’avoir un découvert autorisé, le taux débiteur est également de 8%. Par contre, la banque en ligne prend des commissions de 8 euros par opération pour 80 euros par mois au maximum, ce qui n’est pas le cas avec Hello bank!.

Les prix

Il est temps de récapituler les prix des différentes cartes bancaires dans notre comparatif Hello bank! vs Monabanq, voici le détail des tarifs.

Les prix des cartes bancaires Hello bank!

- Hello One : gratuite

- Hello Prime : 5 euros par mois (60 euros par an)

Les prix des cartes bancaires de Monabanq

- Visa à autorisation systématique : gratuite

- Visa Classic : gratuite

- Visa Premier : 3 euros par mois (36 euros par an)

- Visa Platinum : 9 euros par mois (108 euros par an)

Le compte courant

Toutes les banques en ligne misent sur un compte courant en plus des cartes bancaires, c’est le cas chez Hello bank! et Monabanq. Cependant, la première propose un compte unique dont le tarif est compris avec la carte Hello Prime pour l’offre premium, les deux produits reviennent donc à 5 euros par mois au total.

Avec Monabanq, le fonctionnement est différent, c’est ce que nous allons évoquer de suite.

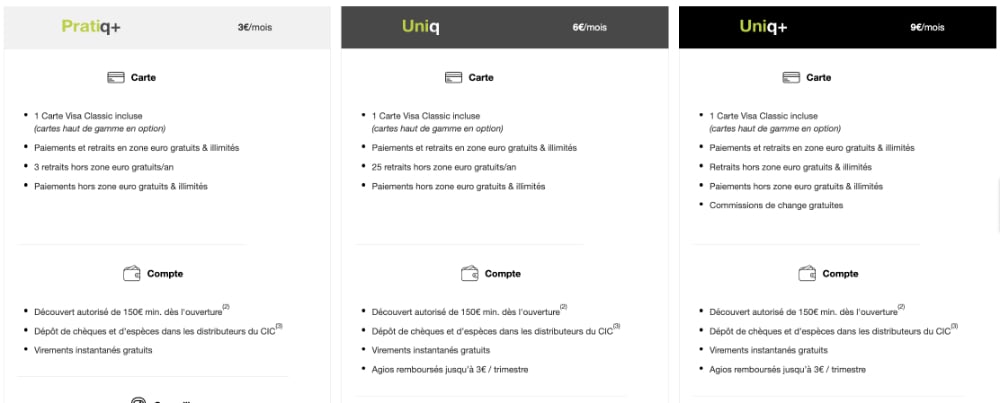

Une spécificité chez Monabanq

Contrairement à Hello bank!, Monabanq propose trois comptes courants que vous pouvez associer à la carte bancaire de votre choix. Tous s’accompagnent d’une cotisation mensuelle de quelques euros (entre 3 et 9 euros par mois), ils incluent la Visa à autorisation systématique ou la Visa Classic sans surcoût. Si vous prenez une Visa Premier ou une Visa Platinum, il faut additionner le prix de la carte à celui du compte courant.

Chez Monabanq, le compte Pratiq+ se montre pertinent pour un usage pour le quotidien, c’est le plus populaire de la banque en ligne. De leur côté, les comptes Uniq et Uniq+ sont efficaces auprès des personnes qui voyagent souvent, car ils ont des avantages à l’étranger. Voici le récapitulatif des trois comptes courants.

Le compte Pratiq+

- Mise en place du découvert autorisé : gratuit

- Paiements et retraits en zone euro gratuits et illimités

- Paiements hors zone euro gratuits et illimités

- Dépôts d’espèces : 1 dépôt gratuit par trimestre puis 6 euros par opération

- Retraits d’espèces hors zone euro : 3 retraits gratuits puis 2% du montant retiré (minimum 1 euro)

- Assurance des moyens de paiement : 2 euros par mois

- Chéquier inclus et gratuit sur demande

Le compte Uniq

- Mise en place du découvert autorisé : gratuit

- Paiements et retraits en zone euro gratuits et illimités

- Paiements hors zone euro gratuits et illimités

- Dépôts de chèques : gratuit et illimité

- Dépôts d’espèces : 1 dépôt gratuit par trimestre puis 6 euros par opération

- Retraits d’espèces hors zone euro : 25 retraits gratuits puis 2% du montant retiré (minimum 1 euro)

- Assurance des moyens de paiement : gratuite avec assurance élargie

Le compte Uniq+

- Mise en place du découvert autorisé : gratuit

- Paiements et retraits en zone euro gratuits et illimités

- Paiements et retraits hors zone euro gratuits et illimités

- Dépôts de chèques : gratuit et illimité

- Dépôts d’espèces : 3 dépôts gratuits par trimestre puis 6 euros par opération

- Assurance des moyens de paiement : gratuite avec assurance élargie

- Commission de charge : gratuit

- Opérations courantes réalisées les conseillers : gratuit

Si, par exemple, vous choisissez la Visa Premier et le compte Pratiq+, la cotisation mensuelle totale est de 6 euros par mois, soit 3 euros pour la carte et 3 euros pour le compte. Si vous prenez ce même compte Pratiq+ avec la carte Visa Classic, le montant reste de 3 euros par mois seulement au total, car la carte est incluse.

L’alimentation du compte

Les banques en ligne, dont Hello bank! et Monabanq n’ont pas d’agence physique. C’est d’ailleurs ce qui leur permet de proposer des offres plus accessibles que ces dernières. Ce qui est pertinent, c’est que les deux établissements vous donnent la possibilité d’alimenter votre compte courant de plusieurs manières.

Alimenter son compte chez Hello bank!

- Virement bancaire

- Dépôt d’espèces (via un automate de dépôt dans une agence BNP Paribas France Métropolitaine)

- Dépôt de chèque (via une agence BNP Paribas ou la fonctionnalité Scan de chèques)

Alimenter son compte chez Hello bank!

- Virement bancaire

- Dépôt d’espèces (via un automate de dépôt dans une agence Crédit Mutuel ou CIC)

- Dépôt de chèque (via une agence Crédit Mutuel ou CIC)

Nous l’avons évoqué plus haut dans notre comparatif Hello bank! vs Monabanq : les banques en ligne sont les seules à miser sur le dépôt d’espèces et de chèques. Il suffit de vous rendre auprès d’un automate de dépôt évoqué pour déposer de l’argent liquide, ce qui peut s’avérer très utile si vous avez souvent du cash.

Ce qu’il faut préciser, c’est que le dépôt d’espèces est une option gratuite et illimitée chez Hello bank!. Avec Monabanq, le nombre de dépôts gratuits par mois dépend du compte courant que vous choisissez dans la gamme.

La gestion du compte

Hello bank! et Monabanq ont toutes deux une application mobile qui vous permet de gérer votre compte et votre carte bancaire en toute simplicité. Voici toutes les options disponibles chez les banques en ligne.

Les fonctionnalités de Hello bank!

- Consultation du solde de votre compte

- Catégorisation automatique des dépenses

- Visualisation des factures

- Agrégation de comptes bancaires

- Notifications d’alerte selon les mouvements du compte

- Modification des plafonds de paiement et retrait

- Activation et désactivation du paiement sans contact (jusqu’à 50 euros)

- Virements SEPA instantanés

- Service de mobilité bancaire Hello Start + (pour changer de banque)

- Service d’opposition en cas de perte ou de vol de la carte

- Paiement mobile (Apple Pay, Google Pay et Paylib)

- Paiement sans contact

- Paiement sur internet

Les fonctionnalités de Monabanq

- Consultation du solde de votre compte

- Catégorisation automatique des dépenses

- Agrégation de comptes bancaires

- Notifications d’alerte par SMS et email

- Modification des plafonds de paiement et retrait

- Consultation ou modification du code PIN

- Virement instantané en France (option payante)

- Activation et désactivation du paiement sans contact

- Service d’opposition en cas de perte ou de vol de la carte

- Paiement mobile (Apple Pay, Paylib et Lif Pay)

- Paiement sans contact

- Paiement sur internet

- Option carte qui épargne

Les produits bancaires

Nous l’avons dit précédemment dans notre comparatif, Hello bank! et Monabanq ne se concentrent pas seulement sur un compte courant et des cartes bancaires. En effet, on retrouve aussi de multiples produits bancaires, dont les Livrets d’épargne, les crédits et l’assurance vie.

Les Livrets d’épargne

Hello bank! et Monabanq proposent toutes deux plusieurs Livrets d’épargne. Dans tous les cas, ils sont gratuits et les fonds sont accessibles à tout instant. D’abord, on retrouve des Livrets qui sont réglementés par l’État, dont le plus populaire en France. Voici un rappel des caractéristiques du Livret A mis en avant par les banques en ligne.

Livret A

- Livret préféré des Français

- Plafond : 22 950 euros

- Taux de rémunération : 3% net

- Limite : 1 livret par personne

Si ce n’est pas le cas de Hello bank!, Monabanq mise aussi sur le LDDS et le Livret Jeune, des autres Livrets réglementés par l’État. Voici leurs spécificités.

LDDS (livret de développement durable et solidaire)

- Livret complémentaire du Livret A

- Plafond : 12 000 euros

- Taux de rémunération : 3% net

- Limite : 1 livret par personne

Livret Jeune

- Pour les personnes de 12 à 25 ans

- Plafond : 1 600 euros

- Taux de rémunération : 3% net

- Limite : 1 livret par personne

Enfin, Hello bank! et Monabanq comptent toutes deux sur un Livret d’épargne de leur création, ils ne sont pas réglementés par l’État, mais ils restent avantageux en ce qu’ils sont également rémunérés, voici le détail.

Le Livret d’épargne Hello +

- Gratuit et sans frais

- Plafond : pas de plafond

- Taux de rémunération : évolutif (0,5% brut annuel brut pour la tranche de 0 euro et 49 999 euros puis 0,6% annuel brut pour la tranche supérieure ou égale à 50 000 euros)

- Soumis aux prélèvements fiscaux et sociaux

Le Livret d’épargne Monabanq

- Gratuit et sans frais

- Plafond : pas de plafond

- Taux de rémunération : 5% brut annuel pendant trois mois pour 150 000 euros puis 1% au-delà de 150 000 euros

- Soumis aux prélèvements fiscaux et sociaux

Les crédits

Que ce soit chez Hello bank! ou Monabanq, on retrouve un crédit à la consommation chez les banques en ligne. Vous pouvez donc faire un emprunt pour l’achat d’un bien immobilier ou pour un projet personnel. Dans les deux cas, il faut effectuer une demande ou appeler un conseiller pour connaître les TAEG en vigueur.

Chez Hello bank! ou Monabanq, la demande d’un crédit immobilier ou d’un prêt personnel se fait directement en ligne depuis l’application mobile. Vous obtenez une réponse de principe immédiate puis une réponse définitive en quelques jours.

D’autre part, Hello bank! est désormais la seule des deux banques en ligne à proposer un crédit immobilier. Depuis sa dernière refonte, Monabanq ne met plus en avant ce type de prêt.

L’assurance vie

L’assurance vie est un produit bancaire qui inclut que votre épargne soit investie sur les marchés boursiers, il existe chez Hello bank! et Monabanq. Dans le cas de la première banque en ligne, vous pouvez simplement opter pour la gestion pilotée, ce qui veut dire qu’elle s’occupe elle-même de déterminer l’investissement de vos fonds sur les différents supports en unité de compte et les fonds en Euro. Pour ce faire, elle se base sur votre profil défini au préalable selon les risques que vous êtes prêt à prendre, car les résultats sont soumis à la fluctuation du marché.

Chez Monabanq, l’assurance vie s’accompagne de la gestion pilotée ou de la gestion libre. Avec la gestion libre, c’est vous qui gérez les investissements sur les marchés boursiers. Cette pratique est recommandée aux personnes ayant une bonne connaissance des marchés financiers.

En conclusion, faut-il choisir Hello bank! ou Monabanq ?

Notre comparatif Hello bank! vs Monabanq arrive à son terme, il est temps d’élire une banque en ligne. À nos yeux, c’est Hello bank! qui remporte la victoire en raison de la simplicité de son offre. Dans sa gamme, on trouve une carte gratuite et une carte payante, sachant que Hello Prime revient à 5 euros par mois seulement pour une utilisation illimitée et sans frais en France ou à l’étranger.

Quand on sait que la moyenne des frais bancaires est de 220 euros par an et par personne, Hello Prime se présente comme un choix d’excellence. L’offre revient à 60 euros par an seulement pour une carte premium, un compte courant et de nombreuses fonctionnalités accessibles depuis l’application mobile.

En face de Hello bank!, Monabanq s’en sort tout de même très bien avec des offres accessibles, mais aussi modulables. Vous choisissez entre quatre cartes et trois comptes bancaires, c’est parfait pour trouver la formule la plus adaptée à votre attente, le tout à des tarifs très raisonnables. En plus, vous bénéficiez d’un excellent service client qui peut se vanter de décrocher quelques dizaines de secondes. Elle n’a pas d’offre gratuite : il faut compter entre 2 et 9 euros par mois pour en profiter.

Dans les deux cas, Hello bank! et Monabanq vous donnent la possibilité de déposer de l’argent auprès de leurs automates de dépôts, ce qui n’est pas le cas des autres banques en ligne. C’est un vrai avantage au quotidien, nous vous recommandons de choisir l’une de ces deux banques en ligne si vous avez besoin de déposer des espèces régulièrement. Sinon, on retrouve aussi tous les produits bancaires d’un établissement traditionnel : épargne, bourse, placements et crédits.