En février dernier, Nvidia a dépassé Amazon et Alphabet en termes de capitalisation boursière. À peine trois semaines plus tard, elle a fait de même avec le groupe pétrolier saoudien Aramco en dépassant les 2000 milliards de capitalisation. Le 7 juin dernier, elle a surpassé Apple, autrefois numéro 1 de ce classement, en atteignant les 3000 milliards.

Moins de deux semaines plus tard, l’écurie de Jensen Huang a encore franchi un nouveau pallier, le seul qui lui restait. Personne ne l’attendait aussi vite, mais à la clôture de la bourse hier, elle a officiellement détrôné Microsoft pour devenir l’entreprise la plus valorisée du monde, avec 3335 milliards de dollars de capitalisation.

https://twitter.com/business/status/1803168387008209215

Un quasi-monopole très rémunérateur

Cette croissance ahurissante, Nvidia ne la doit pas aux GPU grand public, comme celui que contient peut-être votre ordinateur. Au dernier rapport trimestriel, la branche gaming qui était autrefois le cœur battant de l’entreprise ne représentait qu’environ 10 % de ses bénéfices. Si l’entreprise rencontre un tel succès, c’est avant tout grâce à son statut de leader incontesté du hardware spécialisé dans le machine learning. Il s’agit d’une technologie qui est en train de se démocratiser à vitesse grand V. Toute la Big Tech, de Microsoft à Meta en passant par Tesla et consorts, cherche activement à s’équiper pour rester dans la course — et Nvidia est la seule entité capable de répondre à cette demande à l’heure actuelle, autant au niveau quantitatif que qualitatif.

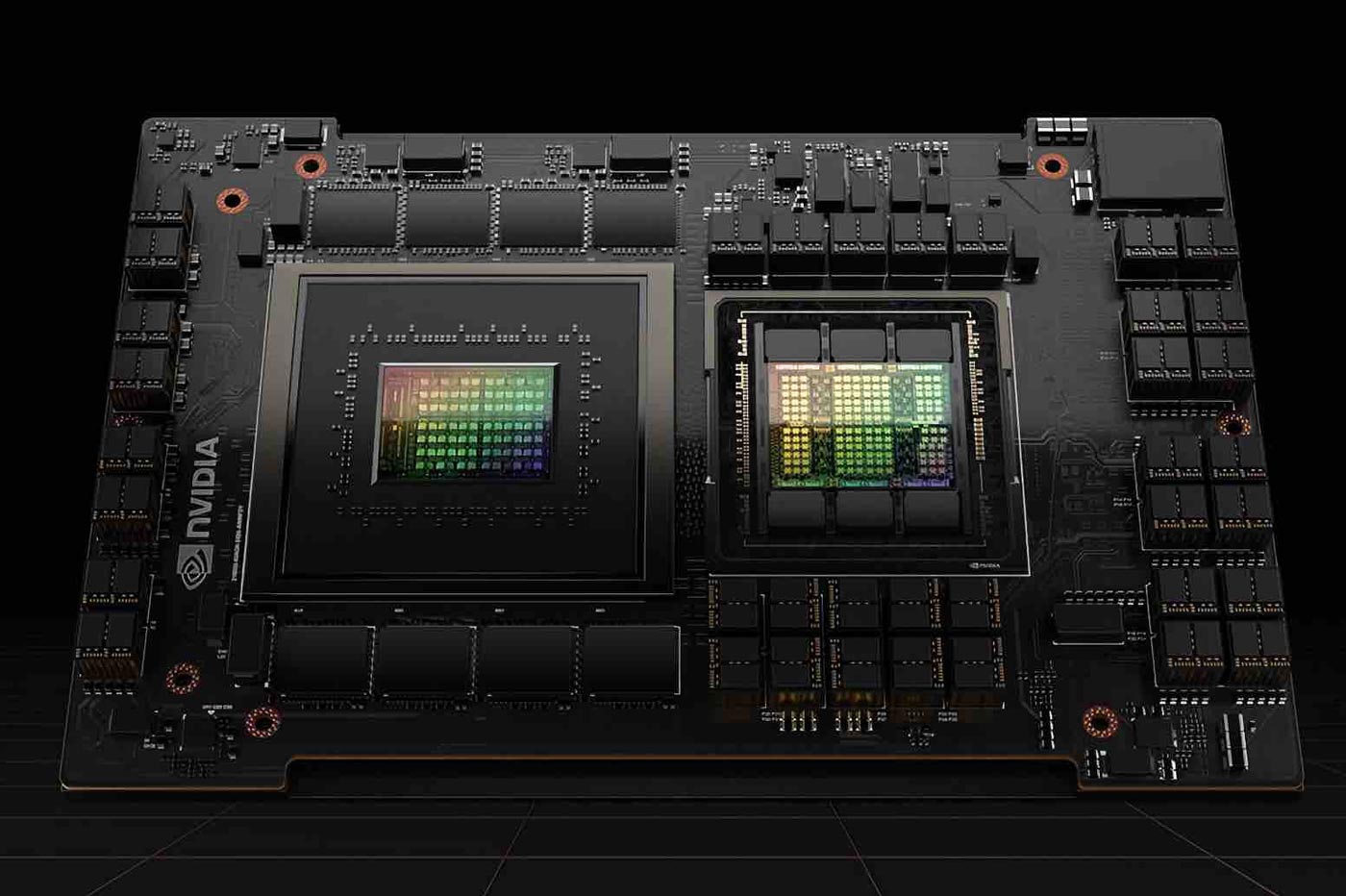

En effet, le géant vert s’est offert un quasi-monopole sur ce marché ; il fournit plus de 80 % des puces IA utilisées par les autres géants de la tech. Cela concerne notamment les GPU H100, qui demeurent le nec plus ultra du hardware IA à l’heure actuelle. Ces composants se vendent comme des petits pains, et jouent un rôle important dans la dynamique actuelle d’Nvidia.

Vous l’aurez compris, Nvidia est en pleine bourre et l’avenir semble radieux pour Jensen Huang et ses équipes. Maintenant que sa firme fait la course en tête, il ne reste qu’une seule question : combien de temps cette ascension météorique va encore se poursuivre.

Un avenir radieux…

D’un côté, il y a de nombreuses raisons d’être optimiste, et ce pour deux raisons. La première, c’est que les carnets de commandes de la firme sont constamment pleins à craquer. Une situation synonyme de grosses rentrées de liquidités, ce qui est généralement une bonne nouvelle pour les actionnaires.

La deuxième raison, c’est que l’offre de l’entreprise va très bientôt devenir encore plus attractive. Cet automne marquera l’arrivée de Blackwell, une toute nouvelle architecture qui a fait forte impression lors de sa présentation en mars dernier, avec une nouvelle série de GPU IA : les B100 et B200. Il ne fait quasiment aucun doute que les géants de l’industrie vont également se ruer sur ces nouveautés pour doper encore davantage leurs capacités de calcul.

Et la tendance sera probablement la même à partir de l’année prochaine, puisqu’Nvidia compte désormais produire une nouvelle génération chaque année. On peut donc affirmer sans trop de risque que l’entreprise reste très bien positionnée… du moins sur le court et moyen terme.

… ou une immense bulle économique ?

Car en parallèle, de nombreux analystes estiment aussi que la hype actuelle autour de l’IA est un phénomène passager qui alimente une énorme bulle économique. Cela fait déjà plusieurs mois que les partisans de cette interprétation s’attendent à un éclatement de cette bulle, ce qui se traduirait mécaniquement par une chute vertigineuse de la valorisation d’Nvidia.

Jusqu’à présent, la firme continue de déjouer tous ces pronostics — mais la partie n’est pas encore gagnée pour autant. Car même si le marché de l’IA s’avère finalement solide sur le long terme, la concurrence va forcément finir par rattraper une partie de son immense retard, privant ainsi Nvidia du pseudo-monopole dont elle jouit en ce moment.

D’autres estiment également que le modèle d’Nvidia comporte une vulnérabilité susceptible de compromettre son statut. En effet, la firme ne contrôle pas l’intégralité de sa chaîne logistique. Elle sous-traite notamment la production de ses semi-conducteurs, des matériaux absolument cruciaux dans cette industrie, à des tiers comme le géant taïwanais TSMC. Une stratégie radicalement opposée à celle d’Intel, qui a placé les semi-conducteurs au cœur de sa nouvelle stratégie (voir notre article).

Or, Taïwan fait l’objet de tensions géopolitiques majeures en ce moment, avec les États-Unis qui font des pieds et des mains pour conserver une certaine influence dans cette enclave revendiquée par la Chine. Dans ce contexte, certains analystes jugent qu’Nvidia pourrait avoir du mal à s’approvisionner si la situation venait à dégénérer. D’autres, en revanche, estiment que ce modèle est une force, et qu’il offre une flexibilité logistique très confortable au géant des GPU. Nous vous donnons donc rendez-vous d’ici quelques années pour un nouvel état des lieux.

🟣 Pour ne manquer aucune news sur le Journal du Geek, abonnez-vous sur Google Actualités et sur notre WhatsApp. Et si vous nous adorez, on a une newsletter tous les matins.

Article faux du début à la fin. La capitalisation boursière représente une valeur irréelle, calculée sur la valeur d’échange des dernières actions de l’entreprise sur les marchés boursiers.

En aucun cas, cela représente d’une quelconque manière la valeur des actifs de l’entreprise, car les actions sont vendues de boursicoteur à boursicoteur et non de l’entreprise vers les boursicoteurs.

Et de plus, il est impossible de vendre toutes les actions de l’entreprise à la plus forte valeur sans provoquer un crash de la valeur de celles-ci.

Cette valeur fictive ne concerne que ceux qui voudraient faire une acquisition agressive / OPA de l’entreprise.